Ежегодный микрофинансовый форум MFO Russia Forum 2021

26 марта 2021 года состоится весенний микрофинансовый форум MFO Russia Forum 2021. В течение дня представители МФО, саморегулируемых организаций, государственных органов и других участников рынка будут обсуждать новые меры регулирования микрофинансовых организаций. и пути адаптации к ним. Мы проведем здесь текстовую трансляцию и расскажем вам о самом интересном. Старт трансляции - в 10:00 по московскому времени.⚡ 17:45 Завершение форума

Официальная часть форума завершена. У участников и присутствующих есть время для вопросов и неформального общения.⚡ 15:20 Открытая дискуссия

Продолжает форум открытая дискуссия по нескольким направлениям деятельности МФО. Основные темы - финансовое планирование работы микрофинансовой компании, вопросы формирования продуктовой линейки и выстраивания скоринговой модели, взаимодействие с постоянными и неблагонадежными клиентами. Обсуждение проходит в офлайн-формате.⚡ 14:40 Обсуждение

Представители микрофинансовых организаций считают прошедший год хорошей проверкой рынка на стрессустойчивость и поводом выбрать более клиентоориентированные модели. Несмотря на сложности привлечения новых клиентов, лидеры рынка продолжили расти. Компании начали ощущать свою ответственность перед своими клиентами. Мелкие МФО, напротив, вынуждены сокращать издержки и уходить с рынка, что вредит обстановке на нем. Также проблемой стала общая неопределенность, из-за которой было сложно прогнозировать дальнейшие действия и планировать скоринг.

Заемщики, с одной стороны, стали более осторожными и внимательными, а с другой - стали больше ценить доступ к кредитным продуктов. Из-за этого качество клиентов в целом растет. Основные источники фондирования для МФО остались неизменными, но в целом оно стало более дешевым. Что касается перспектив, то из наиболее вероятных рисков можно назвать ужесточение конкуренции, общее сокращение доходности и возможное возвращение ограничений.

⚡ 14:40 Перерыв

Блиц-интервью завершено. Объявлен обед до 15:20.⚡ 13:38 Снижение жалоб на МФО в 2020 году

Мамута считает, что снижение жалоб на МФО в 2020 году связано во многом с ограничительными мерами. Уже с начала 2021 года количество претензий заемщиков начало расти. Регулятор внимательнее относится к ним и строже контролирует компании, на которые жалуются чаще всего. Однако, проблемой остается общее недоверие заемщиков к рынку, из-за чего возникает много необоснованных обращений и недопонимания. Центробанк продолжает активно работать в обоих направлениях.

Также Мамута обращает внимание на большое количество сомнительных и мошеннических МФО, с которыми потребителю трудно бороться. По его мнению, одним из решений этой проблемы может стать включение микрофинансовых организаций в маркетплейсы, где они должны будут конкурировать между собой по единым правилам.

⚡ 13:11 Микрофинансовый рынок успешно отреагировал на карантинные ограничения

Кочетков считает, что микрофинансовый рынок отреагировал на карантинные ограничения вполне успешно, несмотря на падение показателей и возникающие проблемы. Меры, принятые Центробанком и компаниям, помогли ему восстановить показатели и разрешить возникающие споры. Новые ограничения в ближайшее время не планируются. Но уже в первом полугодии вступит в силу запрет на выпуск облигаций микрофинансовым организациям с недостаточно высокими показателми.⚡ 11:37 Перерыв

Первый блок закончен. Объявлен небольшой перерыв.⚡ 10:00 Начало трансляции

Трансляция началась. Тема первого блока форума - прогнозы для рынка МФО на 2021 год и обзор ключевых изменений на нем. Ведущая - Елена Стратьева, директор СРО МиР.

⚡ 10:15 Стратегии развития финансового рынка до 2030 года. Спикер - Осман Кабалоев

Первым выступает Осман Кабалоев, начальник Отдела регулирования банковской деятельности Департамента финансовой политики Минфина. Он сообщает о стратегии развития финансового рынка до 2030 года, которая разрабатывается совместно с Центробанком. В рабочую группу при разработке стратегии вошли представители государственных и региональных органов, участников рынка и других организаций. Большое внимание в процессе уделяется в том числе и микрофинансовой сфере - для нее будут разработаны отдельные меры и правила. Кабалоев рассчитывает на сотрудничество с представителями рынка МФО для выбора наиболее эффективных мер, улучшающих положение дел на нем.

⚡ 10:26 Факторы необходимые для эффективной трансформации рынка. Спикер - Екатерина Голуб

Екатерина Голуб, координатор проекта «Международный финансовый центр» аналитического центра «Форум», отмечает, что для наиболее эффективной трансформации рынка необходимы соглашения между его участниками, регуляторами и государством. Она обращает внимание на то, что Центробанк принимает меры для реализации новой стратегии не раз в три года, как ранее, а ежегодно, учитывает сведения, предоставляемые участниками рынка, и стремится избавляться от излишних требований и нагрузок, тормозящих развитие. Голуб надеется, что совместная работа микрофинансовых организаций, СРО и ЦБ поможет смягчить нагрузку на микрофинансовую сферу, не теряя в прозрачности и надежности.

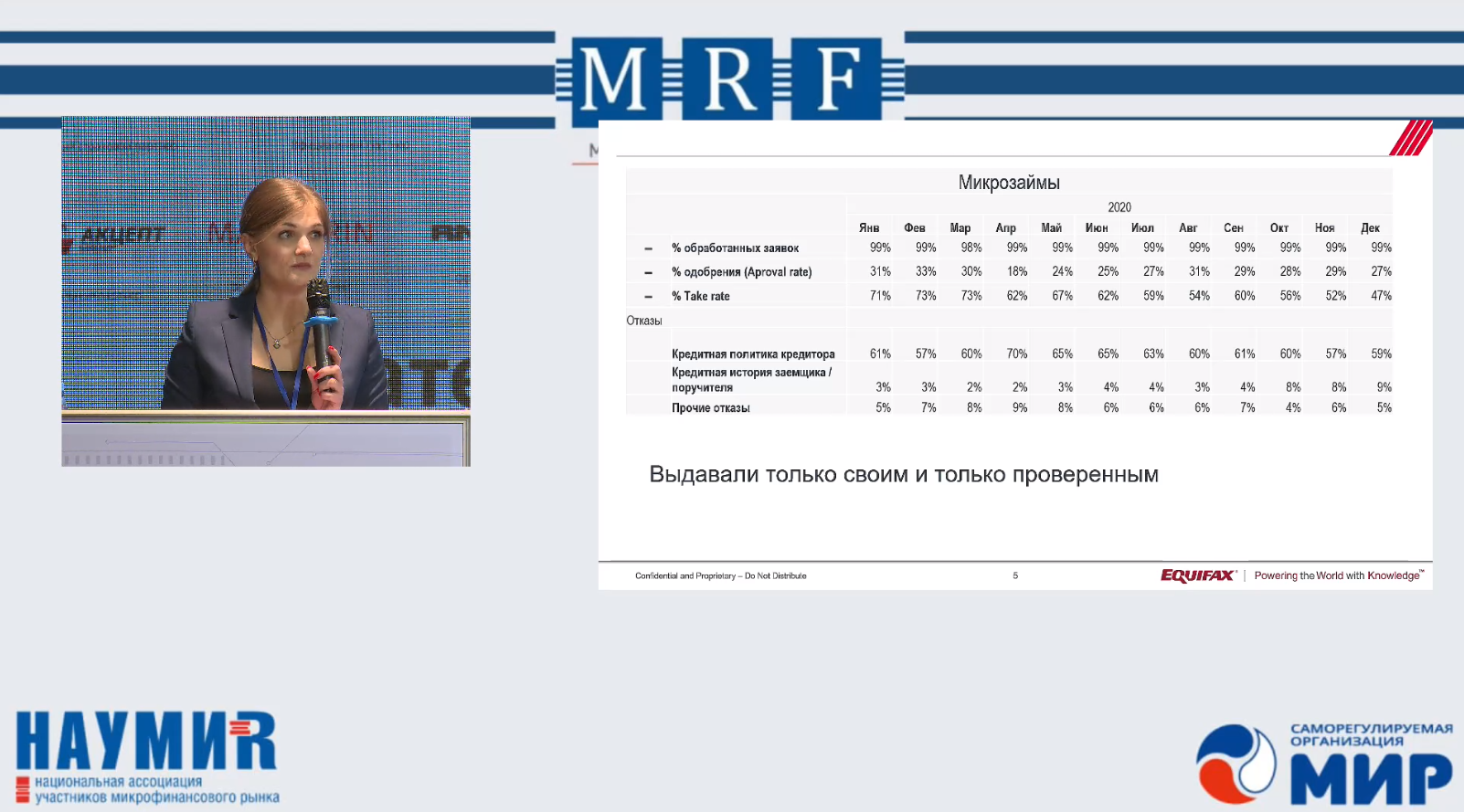

⚡ 10:36 Рост и падение рынка в 2021 году. Спикер - Елена Грищенкова

Елена Грищенкова, руководитель группы по развитию БКИ Эквифакс, обращает внимание на ситуацию в прошлом году: после резкого падения рынка микрофинансирования в апреле начался заметный рост, из-за которого показатели к концу года превысили значения начала. Приоритетом для МФО весной 2020 года стало удержание проверенных клиентов и ужесточение скоринговых моделей, которое начало ослабляться только в третьем квартале. Из-за смещения рынка в онлайн средний срок займа сократился. Сами заемщики начали внимательнее относиться к своим долгам.

⚡ 10:55 Изменения в законодательстве. Спикер - Сергей Баландин

Сергей Баландин, начальник отдела надзора за СРО Управления надзора за микрофинансовым рынком Департамента микрофинансового рынка Банка России, сообщает, что последние законодательные изменения помогают разделять обязанности между Центробанком и саморегулируемыми организациями по контролю рынка МФО. Соответственно, снижается общий уровень нагрузки на них. Баландин обращает внимание на рост качества проверок со стороны СРО, сбора и анализа отчетности. По его мнению, СРО уже готовы к самостоятельному контролю до 90% микрокредитных компаний на рынке, ЦБ же будет напрямую работать только с крупнейшими компаниями. При этом требуется разграничить не только обязанности, но и принимаемые в случае нарушений меры ответственности.

⚡ 11:36 Завершение первого блока - Сергей Колганов

Сергей Колганов, замруководителя - начальник Управления поведенческого надзора за деятельностью профессиональных кредиторов Службы по защите прав и обеспечению доступности финансовых услуг ЦБ, завершает первый блок. Он отмечает рост жалоб на микрофинансовые организации в период ввода первых карантинных ограничений, и их снижение к концу года. Жалоб, связанных с погашением и взысканием задолженности, стало существенно меньше, но при этом почти в четыре раза выросло количество обращений по поводу навязывания платных услуг. В процессе работы с обращениями Центробанк отбирает компании, на которые пользователи жалуются чаще всего, и применяют к ним более строгие надзорные меры.

Колганов считает, что рост доли дополнительных услуг в МФО связан с последствиями коронакризиса и ограничительными мерами со стороны ЦБ, которые бьют доходам компаний. В процессе их предоставления часто возникают нарушения, например, плата за бесплатные по умолчанию действия и привязка одобрения займа к дополнительным услугам. По итогам мониторинга многие из этих нарушений оперативно устраняются, ряд недобросовестных компаний был исключен из реестра. В будущем будет необходимо обеспечивать добросовестность продаж допуслуг, более точную передачу данных в БКИ и более надежные системы подтверждыение личности клиентов.

.

.

⚡ 11:50 Второй блок - тренды, технологии и проблемы цифровизации микрофинансового рынка. Ведущий - Эльман Мехтиев

Второй блок посвящен трендам, технологиям и проблемам цифровизации микрофинансового рынка. Ведущий - Эльман Мехтиев, председатель совета СРО МиР.

⚡ 12:15 Цифровизация - закономерный этап развития микрофинансового рынка. Спикер - Лилия Беляева

Открывает обсуждение Лилия Беляева, экономический советник Управления надзора за микрофинансовым рынком Департамента микрофинансового рынка Банка России. По ее мнению, цифровизация - закономерный этап развития микрофинансового рынка как части финансового, позволяющий уменьшить издержки, обеспечить стабильность в случае новых ограничений для офлайна, и удовлетворить спрос заемщиков. В конце 2020 года уже около 60% договоров микрозаймов заключается онлайн, что говорит о темпах роста цифровизации.

Лидеры микрофинансового рынка готовятся к внедрению новых инструментов - цифрового профиля гражданина, биометрии и других. Для этого они активно взаимодействуют с государственными структурами и Центробанком. Но остаются открытыми вопросы объема доступа МФО к новым инструменам и персональным данным граждан, порядка его предоставления и нового законодательного регулирования.

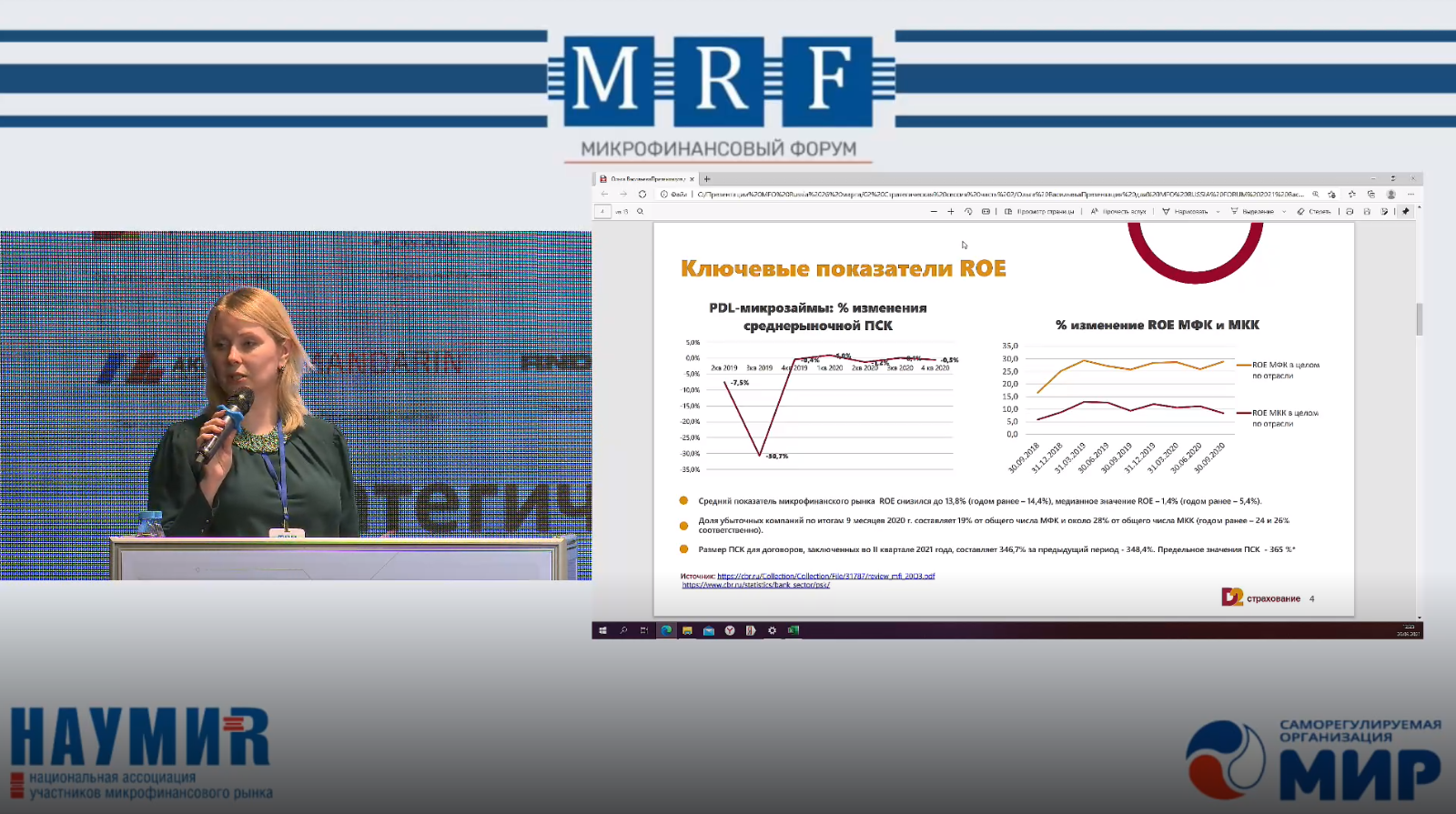

⚡ 12:35 Усиление законодательного регулирования как угроза микрофинансовому рынку. Спикер - Ольга Васильева

Ольга Васильева, заместитель генерального директора по продажам Д2 Страхования, отмечает, что усиление законодательного регулирования наряду с общим падением потребительского спроса, ростом просроченной задолженности и другими проблемами станосится главной угрозой микрофинансовому рынку. Основную долю занимает группа крупнейших МФК, мелкие компании вынуждены покидать рынок. Говоря о цифровизации, Васильева отмечает, что она должна сосредотачиваться не только вокруг взаимоотношений с заемщиками, но и во внутренних системах компаний. Кроме того, цифровизация будет целесообразна, только если поможет оптимизировать издержки или увеличивать прибыль МФО, в противном случае она будет только создавать дополнительные проблемы во внедрении и обеспечении безопасности.

⚡ 12:51 Цели цифровизации

Екатерина Загитова, директор по развитию бизнеса и стратегическому планированию ГК Eqvanta, считает цифровизацию ради цифровизации бессмысленной: она должна служить общим целям и процесом компании, иначе она станет бесполезной. С этой точки зрения она делится на два уровня - внешний (для клиента) и внутренний (для компании). Выбрать необходимые инструменты на каждом из них и внедрить из часто становится сложно из-за недостаточной реализации их функционала и проблем при их использовании. Незначительные неполадки в процессе могут привести к заметному падению прибыли.

⚡ 12:55 Третий блок - блиц-интервью с участниками микрофинансового рынка и представителями ЦБ

Третий блок - блиц-интервью с участниками микрофинансового рынка и представителями ЦБ. В нем участвуют:

- Михаил Мамута, руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России

- Илья Кочетков, директор Департамента микрофинансового рынка Банка России

- Александр Герасев, генеральный директор МКК «Русинтерфинанс» (бренд еКапуста)

- Андрей Петков, генеральный директор МФК Честное слово

- Илья Соловий, финансовый директор МФК Веббанкир

- Ирина Хорошко, генеральный директор IDF Eurasia в России (бренд Мани Мен)

⚡ 13:59 Причины обращений в контролирующие органы

К обсуждению присоединяется Евгений Гришавин, представитель службы финансового уполномоченного. Он отмечает, что доля обращений в службу, касающихся микрофинансовых организаций, сравнительно невелика. В основном, заемщики обращаются по вопросам имущественного характера в суд или иные инстанции, откуда их часто перенаправляют к финуполномоченному. С другой стороны, количество жалоб на банки в службе выше из-за того, что имущественные споры между ними и клиентами возникают чаще и по более серьезным причинам.