Осенний MFO Russia Forum 2021

8 октября 2021 года проходит осенний MFO Russia Forum 2021. Представители МФО, КПК, ломбардов и других организаций обсудят процессы, происходящие на микрофинансовом рынке и новые проблемы, возникающие у его участников. Мы проведем здесь текстовую трансляцию и расскажем вам о самом интересном. Старт трансляции - в 10:00 по московскому времени.⚡ 17:55. Завершение

Официальная часть осеннего MFO Russia Forum завершена. Мероприятие продолжает фуршет, где участнники мероприятия могут обсудить поднятые темы и задать вопросы выступающим.⚡ 17:53. Практическая сессия: Управление задолженностью

Говоря о работе над новыми законопроектами, регулирующими взыскание, Воронин отмечает, что не все предложения от НАПКА были рассмотрены Госдумой. Говорить об итоговом виде законопроектов еще рано. Васильев сообщает об активном проникновении электронных сервисов в исполнительное производство, включая автоматический обмен информацией с базами ФССП. Это облегчает работу как служб взыскания, так и судебных приставов. Градинар подтверждает, что автоматизация процессов помогла ее агентству оптимизировать свою работу, но признает, то такая система может быть нестабильно из-за сбоев. Развитие автоматизации взыскания поддерживает Аванесян.⚡ 16:15. Перерыв

Третья дискуссионная сессия завершена. Объявлен небольшой перерыв.⚡ 16:14. Дискуссионная сессия: «Старые» и «новые» заемщики МФО

Говоря о дополнительных услугах, участники дискуссии отмечают, что они являются важной статьей дохода для МФО. Многие заемщики оформляют их неосознанно, не замечая подтверждения согласия. При предоставлении допуслуг важно оценивать не столько выгоду для МФО, сколько их полезность для заемщика - тогда отказываться от них будут реже. Ввод периода охлаждения в 14 дней помогает поддерживать доверие клиентов и затрудняет недобросовестные практики, в том числе мисселлинг. От допуслуг часто отказываются, если их стоимость неоправданно высока.

Большое значение имеет привлечение заемщиков через партнерские сети. Однако оно становится все дороже из-за роста конкуренции за клиентов. Самостоятельное привлечение и организация маркетинга могут оказаться эффективнее и выгоднее. С другой стороны, оно может проходить медленнее, чем при работе с партнерскими сетями.

⚡ 13:45. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

Говоря о вероятных количественных ограничениях на выдачу займов, Шагун считает, что при их принятии необходимо учитывать мнение участников рынка. Клейменов считает, что Центробанк сам не понимает до конца, как будет работать ограничение, но при правильном подходе оно может создать препятствия для недобросовестных практик. Мехтиев считает, что это, наоборот, может привести к росту "черных" МФО. Он отмечает, что сейчас принято очень много законов, регулирующих микрофинансовый рынок, но многие ограничения из них непропорциональны или избыточны. Вводимые меры должны, в первую очередь, стимулировать развиттие рынка, а не тормозить его.⚡ 13:45. Обед и презентация Стратегии действий СРО «МиР» 2021-2024г.г

Вторая дискуссионная сессия закончена. Объявлен перерыв на обед. В течение него на закрытой презентации будет представлен первый документ стратегического планирования на микрофинансовом рынке.⚡ 12:59. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

Противоположный процесс идет в МигКредите, считает Димченко. Компания, которая изначально специализировалась на крупных займах, начала активно развивать займы до зарплаты, так как на них тоже появился спрос, а получившим их заемщикам можно предлагать и другие продукты. Димченко считает, что МФО должны интересоваться тем, какие продукты нужны клиентам, и подстраиваться под их потребности.⚡ 12:03. Перерыв

Первая часть форума завершена. Объявлен небольшой перерыв.⚡ 16:40. Практическая сессия: Управление задолженностью

Заключительная сессия посвящена вопросам управления задолженностью и взыскания. Ведущий - Борис Воронин, директор СРО НАПКА.

⚡ 16:50. Практическая сессия: Управление задолженностью

Артур Аванесян, директор департамента платежных сервисов MANDARIN, отмечает, что взыскание сейчас зарегулировано достаточно плотно, и непосвященному может казаться, что вскоре коллекторы будут бояться заемщиков, а не наоборот. Он считает, что во взыскании, как и в выдаче займов, важна технологическая база. В рамках платформы MANDARIN работает собственная система, которая обеспечивает автоматическое погашение займа,, в том числе просроченного, с электронным подписанием оферты. Автоматизированное взыскание может быть подстроено под поведение конкретного типа клиента. Наличие готового решения сокращает общие затраты МФО.

⚡ 17:09. Практическая сессия: Управление задолженностью

Александр Васильев, генеральный директор ID Collect, рассказывает о нюансах работы коллекторского агентства на примере своей компании. Агентство входит в группу IDF, где также присутствует, в том числе, МФК Мани Мен. Поддержка со стороны холдинга помогла создать эффективную и технологичную службу взыскания. ID Collect стало вторым коллекторским агентством в России, выпускающим облигации. Налажен эффективный процесс судебного взыскания, развивается международная сеть. Доля банков в портфеле компании уже составляет 35%, планируется эту долю наращивать.

⚡ 15:50. Дискуссионная сессия: «Старые» и «новые» заемщики МФО

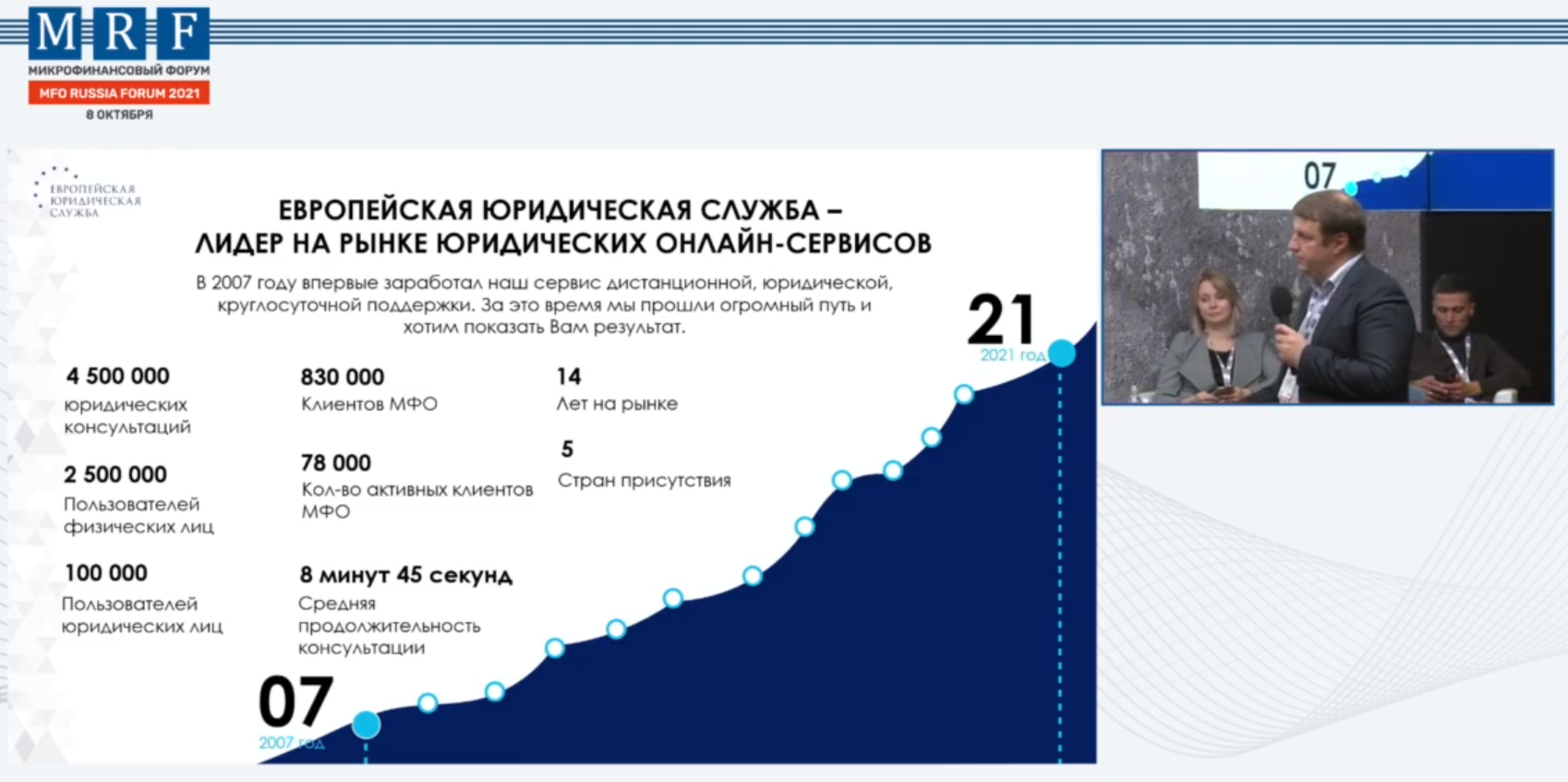

Константин Гаврюк, руководитель Европейской Юридической Службы, отмечает, что с момента основания компаниии в 2007 году в нее обратилось более восьмисот тысяч заемщиков МФО, из которых более 78 тысяч активно пользуется услугами. Клиент становится более юридически и финансово грамотным, но привлекать его становится все дороже. Европейская Юридическая Служба активно сотрудничает с банками и МФО, активно развивает онлайн-каналы обслуживания, уделяет внимание юридическим услугам для старшего поколения. Для привлечения клиентов она стремиться формировать потребительский спрос, предоставлять нужные услуги в нужный момент и в удобном формате.

⚡ 15:40. Дискуссионная сессия: «Старые» и «новые» заемщики МФО

Александр Куликов, исполнительный директор чарджбэк-сервиса Cosmovisa, отмечает, что за третий квартал компания привлекла более трехсот клиентов, но для них пришлось ограничить суммы. Основную долю составляли финансово неграмотные лица, потерявшие деньги у мошенников. Компания сместила фокус своей деятельности на B2B и начала активно развивать дополнительные услуги, чтобы сократить риски.

⚡ 15:33. Дискуссионная сессия: «Старые» и «новые» заемщики МФО

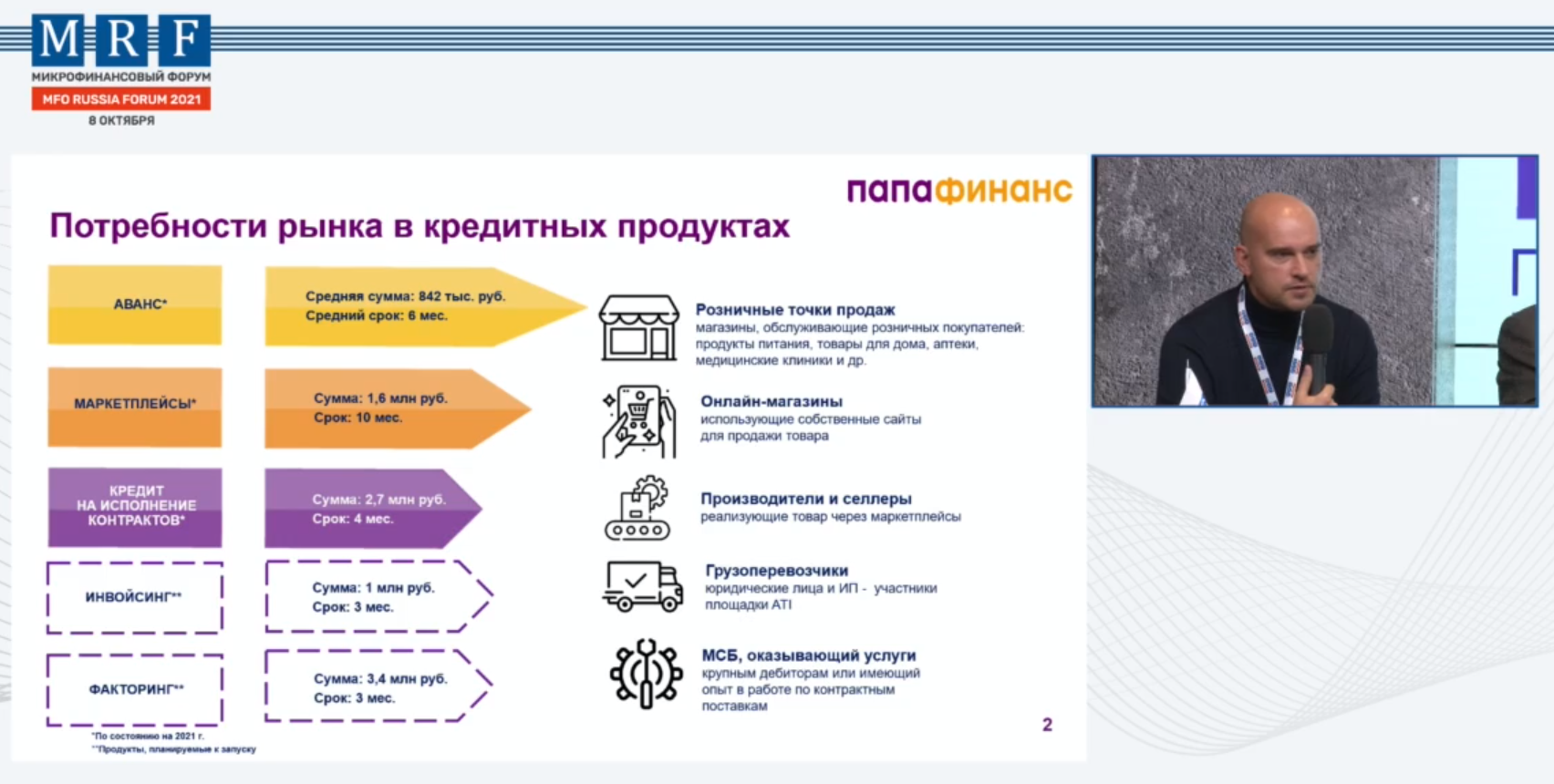

Максим Морозов, гендиректор ООО МКК «Папа Финанс» позиционирует свою компанию как финтех-платформу для кредитования малого бизнеса. Основным продуктом стал займ под оборот эквайрингов, но постепенно вводятся и дркгие продукты, в том числе целевые кредиты для маркетплейсов. МКК пытается определить основные потребности потенциальных заемщиков и предсказать возможные тренды. Активно ведется сотрудничество с банками, площадками для работы с контрактами и другими организациями. Среди клиентов преобладают ООО, средний возраст - около 40 лет, более 60% клиентов - из регионов. Кредит "Аванс" берут, в основном, небольшие магазины. К настоящему времени кредитный портфель МКК составил более 630 миллионов рублей, а 35% заемщиков обращаются в нее повторно.

⚡ 15:19. Дискуссионная сессия: «Старые» и «новые» заемщики МФО

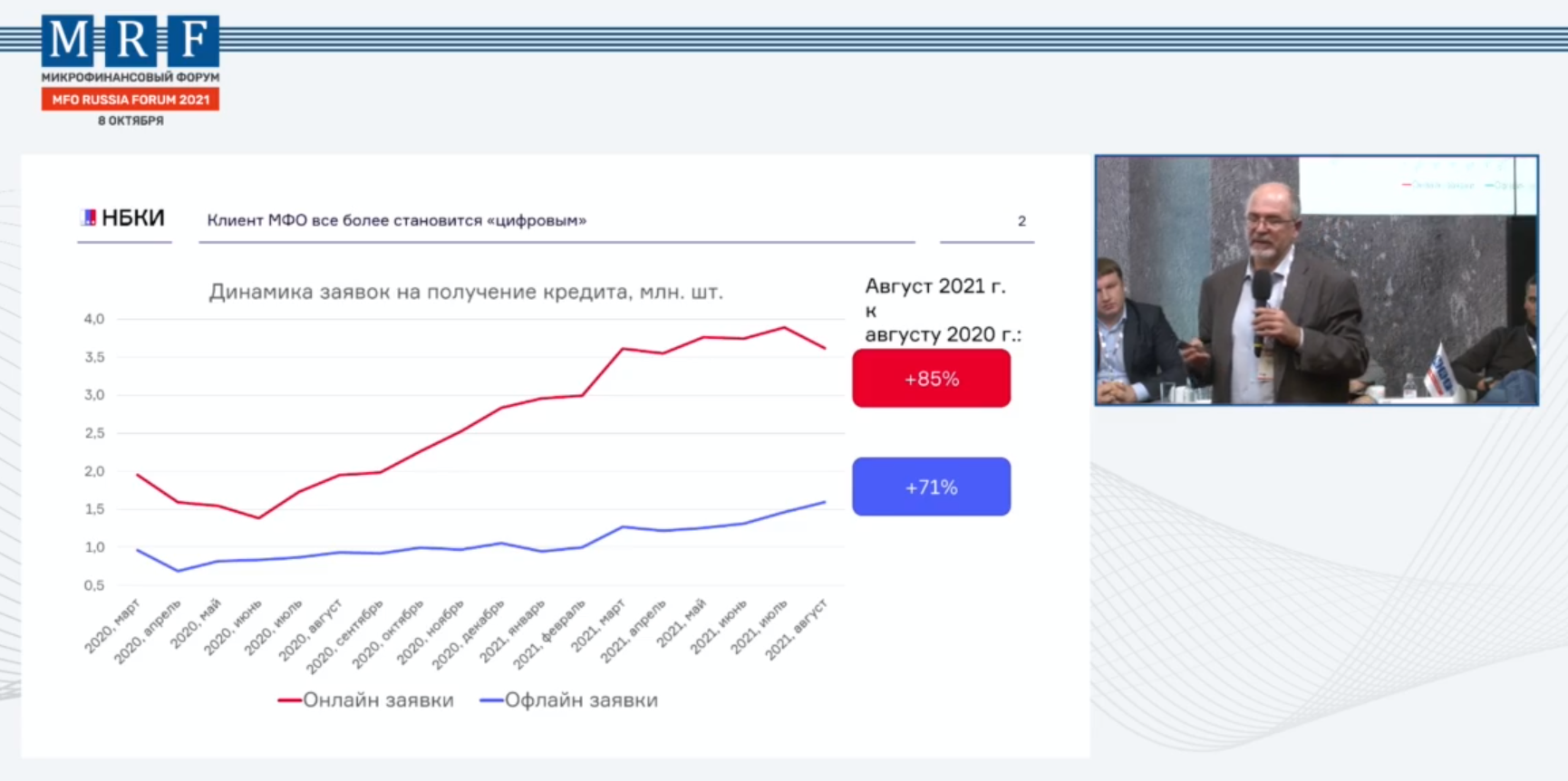

Владимир Шикин, заместитель директора по маркентингу НБКИ, обращает внимание на то, спрос на займы в МФО продолжает увеличиваться, при этом офлайн растет вместе с онлайном. Среди заемщиков преоблажают граждане старше 30 лет, но доля молодежи продолжает постепенно расти: людей младше 25 лет больше, чем в сентябре прошлого года, на 3%. Средний остаток по займам у молодежи не превышает 15 000 рублей, а средний кредитный рейтинг составляет около 460 баллов. Из преимуществ МФО Шикин выделяет технологичность, лояльность и быструю реакцию на изменения, но им свойсствены высокие требования к прогнозной силе риск-менеджмента и скорости принятия решений, и давление на маржинальность продуктов. МФО начинают переходить на скоринговые системы НБКИ и активно внедрять мониторинг клиентов.

⚡ 15:00. Дискуссионная сессия: «Старые» и «новые» заемщики МФО

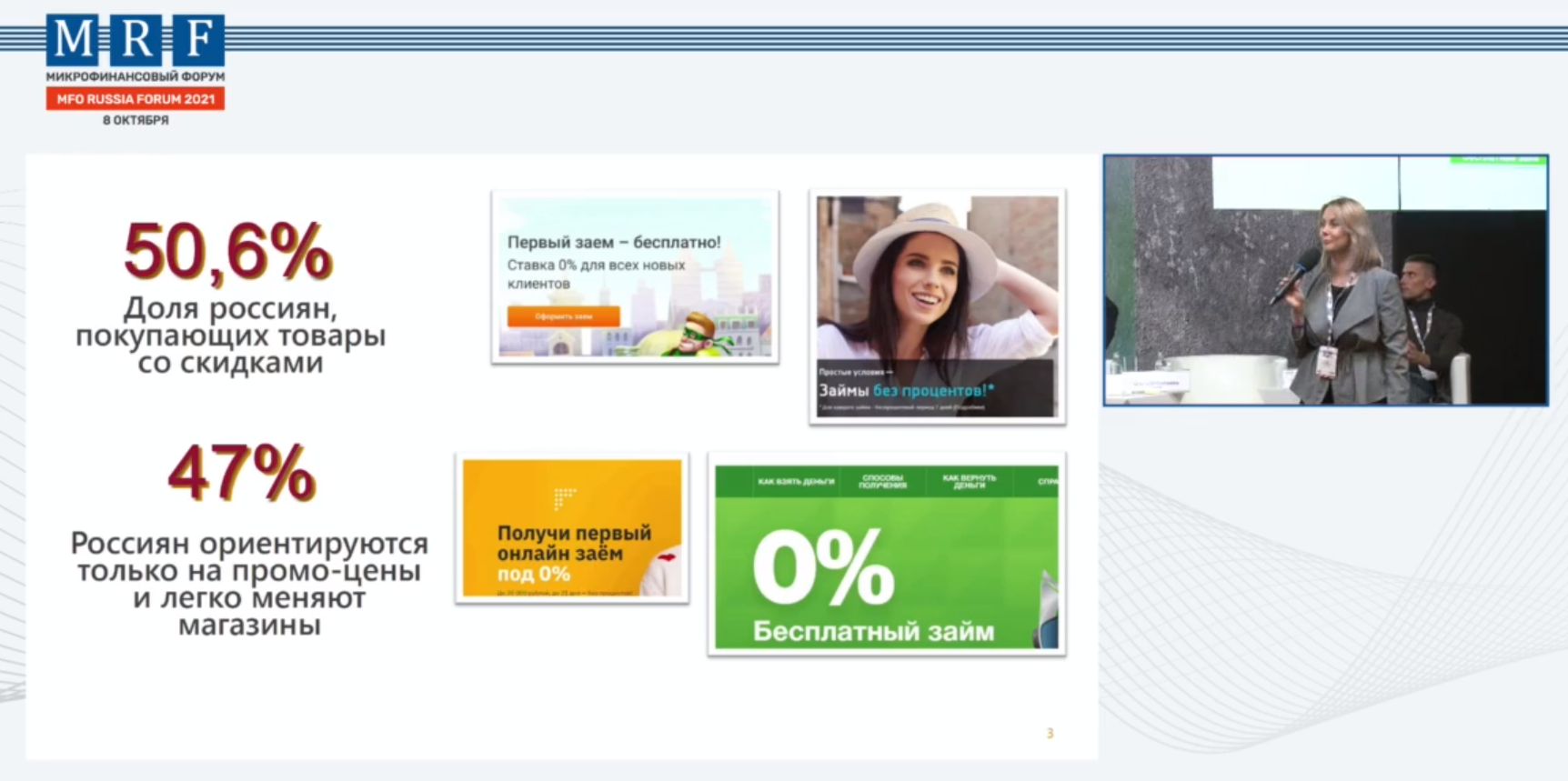

Ольга Васильева, заместитель генерального директора по продажам Д2 Страхования, отмечает, что любой потребитель всегда хочет получить желаемое с минимаемыми усилиями. Более половины россиян покупает только товары со скидками, при этом почти не обращая внимания на конкретные бренды. В финансовой сфере складывается похожая картина: потребитель смотрит, в первую очередь, на условия предоставляемых услуг. Привлекать всех - значит привлекать никого: чтобы заинтересовать потребителя, важно делать упор на конкретные потребности определенных категорий.

Американский экономист Майкл Портер определил пять сил, влияющих на рынок - власть поставщиков, угроза новых игроков, власть покупателей, появление заменителей и внутриотраслевая конкуренция. Чтобы эффективно привлечь потребителя, важно определить, какая из этих сил создает угрозу в первую оччередь. Кроме того, имеет значение внедрение инноваций в бизнес-модели и эффективное их применение.

⚡ 14:49. Дискуссионная сессия: «Старые» и «новые» заемщики МФО

Третья дискуссионная сессия посвящена портрету заемщика МФО и его изменениям в будущем. Ведущая - Анна Байтенова, вице-президент НАУМИР..

⚡ 17:30. Практическая сессия: Управление задолженностью

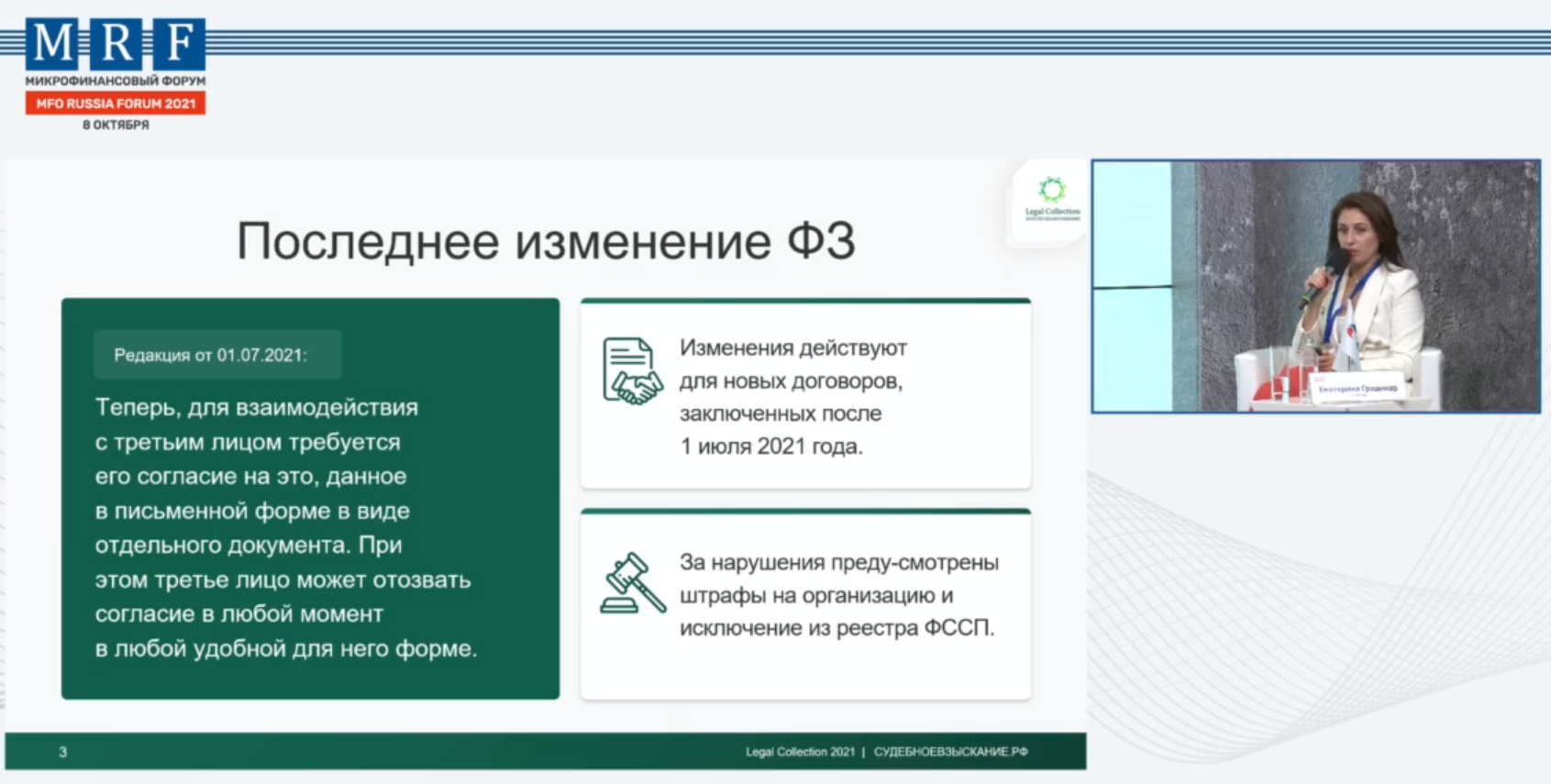

Екатерина Градинар, коммерческий директор ООО «Агентство Судебного Взыскания», поднимает тему законодательных изменений во взыскании. С 1 июля 2021 года для взаимодействия с третьим лицом необходимо его письменное согласие. Подобное ограничение может уменьшить объемы взыскания, но сделает сам процесс более комфортным. Градинар отмечает, что за 2020 год были уплачены штрафы за нарущения 230-ФЗ на общую сумму более 120 миллионов рублей, большая их часть приходится на МФО.

Кроме того, с 1 февраля 2022 года при взыскании будет необходимо сохранять сумму прожиточного минимума. С учетом новых поправок прогнозируемый объем взыскания на стадии исполнительного производство будет составлять 84 миллиарда рублей. Уменьшить возможные риски поможет совершенствование скоринговой модели и выработка строгих правил работы со службой судебных приставов. Центробанк рекомендует фиксировать взаимодействие с должниками, хранить документы в электронном виде, упростить исключение номеров третьих лиц из баз обзвона и изменить практику отклонения заявлений должников об отказе от взаимодействия.

⚡ 13:25. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

Мехтиев отмечает, что много проблем возникает у МФО, выдающих займы под залог из-за специфики предложений и отдельных ограничений. Серьезным барьером стал запрет на выдачу займов под залог недвижимости - более целесообразными были бы разумные ограничения. Регулятор уделяет подобным компаниям мало внимания, что тормозит рост рынка.

Свои проблемы есть у МФО, выдающих займы бизнесу, как коммерческих, так и некоммерческих. Валентина Аленина, директор МКК «Фонд микрофинансирования предпринимательства Республики Крым», отмечает, что регулятор заметил активный рост некоммкрческих МФО на фоне пандемии. Именно взаимодействие компаний с регуляторами может способствовать развитию рынка займов для малого и микробизнеса. Ограничения и поддержка помогают поддерживать доступность предложений некоммерческих МФО. Как и при выдаче займов физлицам, необходимо учитывать спрос клиентов - в частности, развивать онлайн-кредитование.

⚡ 12:20. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

Тема следующей панельной дискуссии - будущие изменения в бизнес-модели МФО и прогнозы по основным трендам рынка. Ведущий - Эльман Мехтиев, председатель Совета СРО МиР.

⚡ 10:20. Панельная стратегическая сессия: Микрофинансовый бизнес на волнах нестабильных макрореалий

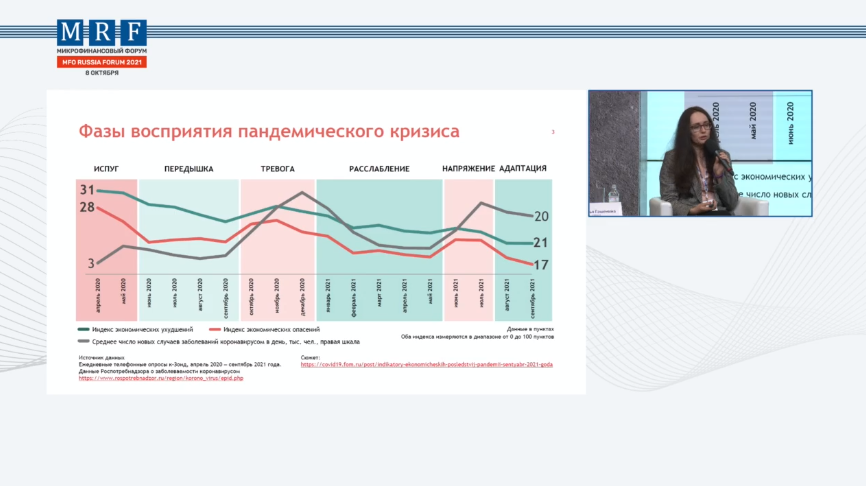

Первой выступает Наталья Гашенина, ведущий специалист группы Финповедение ФОМ. Она сообщает о проведенном исследовании финансового поведения населения в 2020 году. В течение года поведение во многом зависило от волн коронавируса. Около трети опрошенных сообщали о падении доходов, расла доля безработных. Сильно пострадали заемщики микрофинансовых организаций. Уровень неравенства между богатыми и бедными в течение года вырос. Волны заболеваемости вызывали всплески ажиотажных покупок, чередующихся с периодами жесткой экономии - особенно это это заметно в апреле 2020 года. К осени 2021 года люди адаптировались к последствиям коронакризиса, но перед угрозой новой волны заболеваемости возрастает напряжение.

⚡ 10:30. Панельная стратегическая сессия: Микрофинансовый бизнес на волнах нестабильных макрореалий

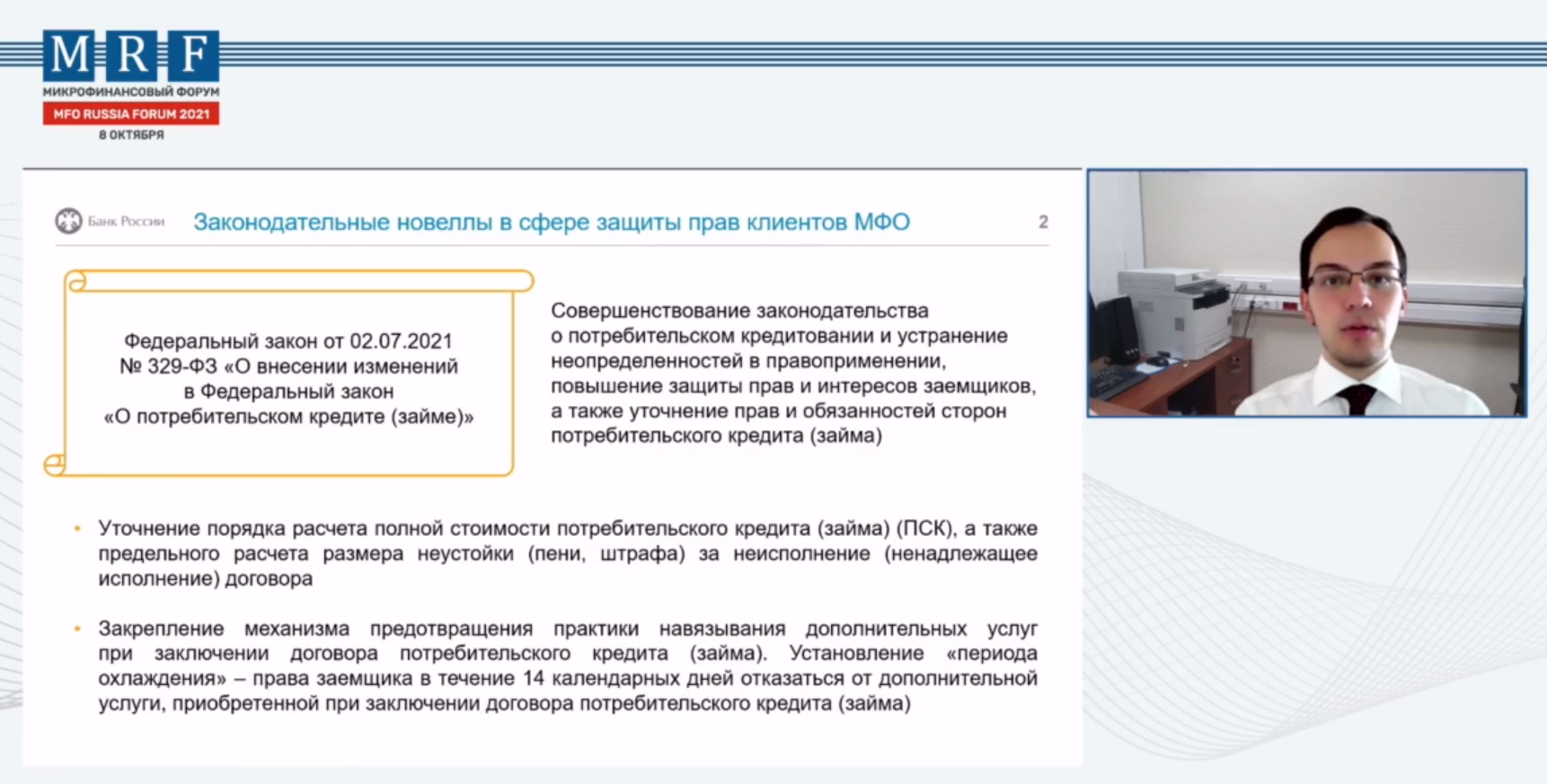

Алексей Чирков, начальник Управления регулирования Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России, сообщает об изменениях в законах, которые дополнительно позволят защитить права заемщиков МФО. В конце 2021 года вступят в силу изменения в закон о потребительском кредите, которые уточняют порядок расчета полной стоимости кредита и вводят новый механизм, который должен предотвратить навязывание платных услуг. Заемщик будет иметь право в течение 14 дней с момента оформления договора отказаться от допуслуги. Отметки о согласии на их получение не должны быть проставлены кредитором заренее. Чирков надеется, что подобные изменения заставят кредиторов предустроить бизнес-процессы с учетом прав заемщика.

Помимо этого, будут внесены изменения в законы о микрофинансовой деятельности и защите прав физических лиц при взыскании. Согласно ним, взаимодействие с третьими лицами по вопросам просроченной задолженности будет производиться только с их письменного согласия, которое может быть отозвано в любое время. Отдельные нюансы впоследствии будут дорабатываться и изменяться.

⚡ 10:50. Панельная стратегическая сессия: Микрофинансовый бизнес на волнах нестабильных макрореалий

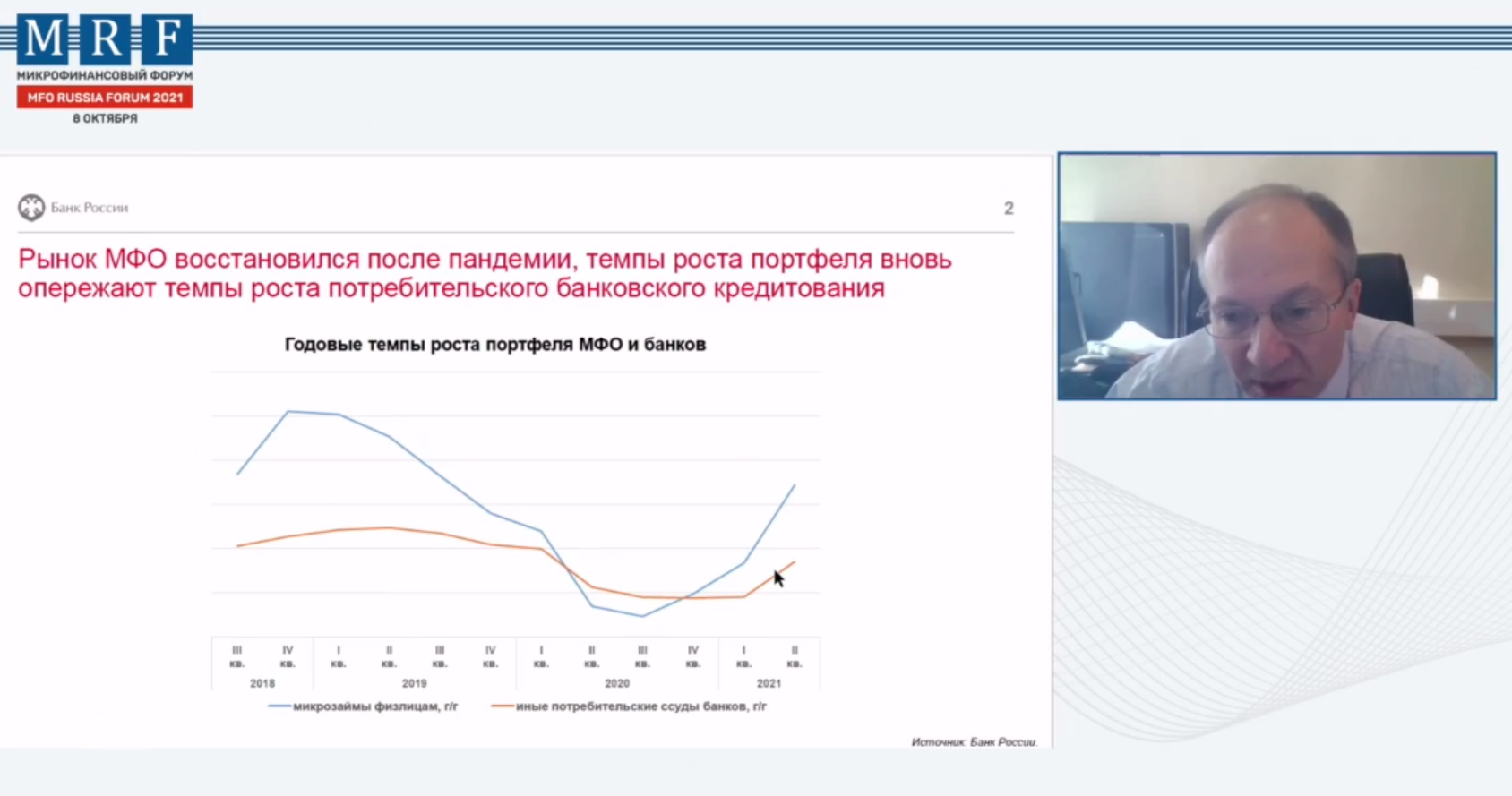

Александр Морозов, директор Департамента исследований и прогнозирования Банка России, отмечает, что в 2021 году микрофинансовыый рынок снова начал опережать темпы роста рынка банковского потребительского кредитования, а его рентабельность восстановилась до допандемийного уровня. Начало расти количество заемщиков, в том числе ИП и юридических лиц. Одной из причин может стать переход в МФО части банковских заемщиков: увеличилось число лиц, которе занимают одновременно и в банках, и в микрофинансовых организациях. Растут объемы выдачи онлайн-займов. Доходы заемщиков также постепенно возвращаются на уровень 2019 года, растут объемы потребления. Вместе с тем растет и доля просроченной задолженности, а сбережения накапливаются медленно.

⚡ 11:05. Панельная стратегическая сессия: Микрофинансовый бизнес на волнах нестабильных макрореалий

Роман Новиков, начальник управления регулирования Департамента микрофинансового рынка Банка России, напоминает о вступивших в силу требованиях, обязывающих МФО раскрывать полную информацию о своих услугах как в интернете, так и в офисах. Оно распространяется, в том числе на сведения об условиях инвестиций в МФК. Кроме того, заметно выросла роль СРО на микрофинансовые рынки - мелкие компании теперь сдают отчетность через них, а сами организации стали активнее участвовать в регулировании. Для нелегальных МФО введена новая ответственность, в том числе уголовная.

⚡ 11:17. Панельная стратегическая сессия: Микрофинансовый бизнес на волнах нестабильных макрореалий

Олеся Тетерина, замдиректора Департамента инвестиционной политики и развития малого и среднего предпринимательства Минэкономразвития РФ, отмечает, что государственные МФО растут также активно, как и коммерческие. Они стали новым инструментом поддержки малого и микробизнеса. В условиях пандемии были сняты многие ограничения на выдачу займов. Объем выданных займов некоммерческими МФО в четвертом квартале 2020 года составил 11,5 миллиардов рублей. При этом уровень просроченной задолженности в целом сохранился на уровне 2019 года. Льготные займы предоставляются преимущественно на неотложные нужды бизнеса - например, на выплату зарплаты или покрытие кассовых разрывов. В 2021 году планируются новые меры поддержки вновь зарегистрированного бизнеса.

⚡ 11:35. Панельная стратегическая сессия: Микрофинансовый бизнес на волнах нестабильных макрореалий

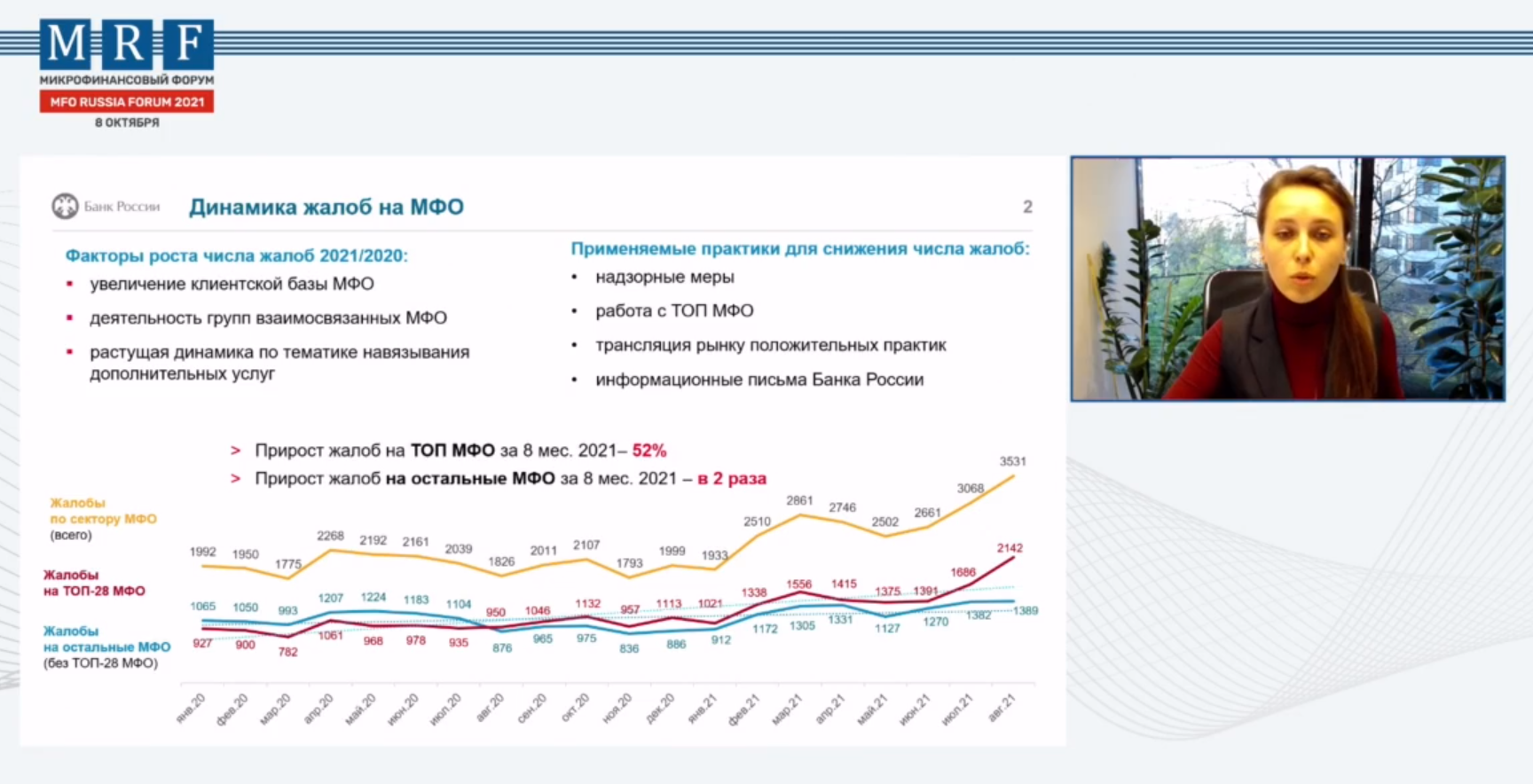

Ольга Шеховцова, замначальника Управления поведенческого надзора за деятельностью профессиональных кредиторов Службы по защите прав потребителей и обеспечению доступности финансовых услуг ЦБ, сообщает, что к осени 2021 года число жалоб на МФО выросло на 35%, в том числе из-за увеличения общего числа заемщиков и роста навязывания платных услуг. С июля 2021 года резко выросло число жалоб, связанных с взысканием просроченной задолженности. Из реестра были исключены восемь недобросовестных МФО. Ведется работа со "спящими" компаниями, сотрудничество с СРО и правоохранительными органами. Число жалоб на допуслуги выросло почти в четыре раза.

Выяснилось также, что ни одна МФО из проверенных не позволяет клиенту сообщить о решении в отношении получения займа. Многие компании не раскрывают информацию об условиях и стоимости дополнительных услуг и усложняют отказ от них. С другой стороны, некоторые организации внедряют периоды охлаждения от допуслуг и предоставляют клиентам информацию о них.

⚡ 11:44. Панельная стратегическая сессия: Микрофинансовый бизнес на волнах нестабильных макрореалий

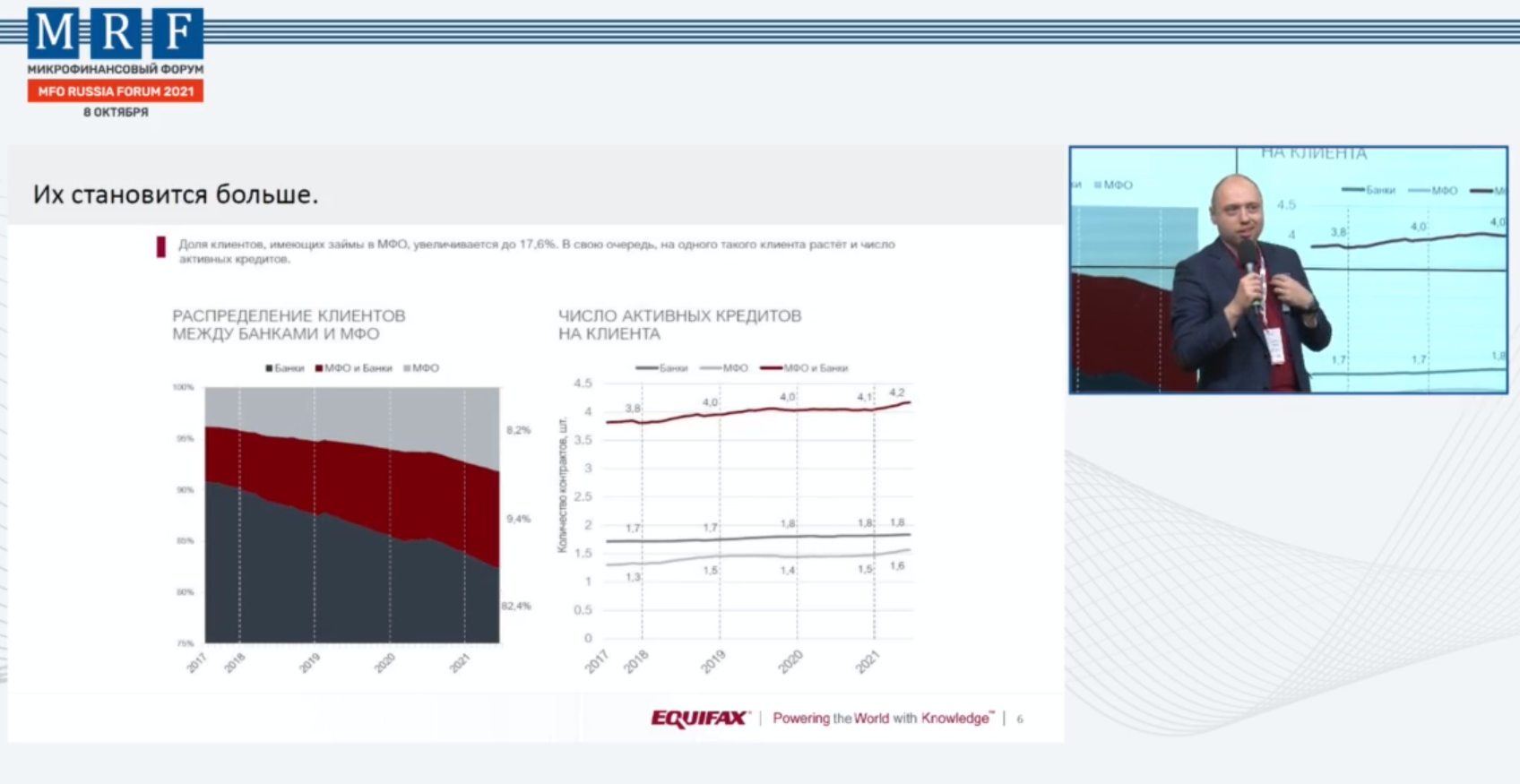

Николай Бочаров, заместитель генерального директора БКИ Эквифакс, поднимает тему изменений в портрете заемщика МФО. Во втором квартале 2021 года число клиентов микрофинансовых организаций увеличилось за счет падения объемов банковского кредитования. При этом средняя закредитованность таких заемщиков меньше, чем у банковских и у тех, кто оформляет и кредиты, и займы. Типичный клиент МФО, с одной стороны, более рискован, а с другой - более стабилен. Однако, банки одобряют кредиты таким заемщикам неохотно.

Также выяснилось, что в 2021 году половина тех, кто получали займы в МФО в 2020 году, не брала кредитов вообще. Срежи остальных увеличилась доля тех, кто пользуется и банковскими кредитами, и микрозаймов. Наибольшим спросом у них пользуются кредитные карты.

⚡ 12:03. Панельная стратегическая сессия: Микрофинансовый бизнес на волнах нестабильных макрореалий

Завершает панельную сессию Ольга Васильева, заместитель генерального директора по продажам Д2 Страхования. Она отмечает продолжающую тенденцию "очищения" рынка - сокращается число банков, страховых компаний и МФО. Активно растет рынок банкострахования, в том числе страхования клиентов. Доля кредитов, на погашение которых тратится более половины дохода заемщика, увеличилась до 62%. Помимо страхования жизни, активно расттут и другие его виды. Рост рынка займов идет, в основном, за счет крупнейших компаний, из-за чего более мелким приходится искать новые источники рентабельности.

Центробанк продолжает работу над повышением доступности финансовых услуг, в том числе за счет онлайн-инструментов. К 2024 году планируется созхдать условия для принятия осознанных решений при использовании финансовых продуктов, долгосрочного сотрудничества между организациями и их клиентами, повышения доступности финуслуг для граждан и бизнеса, и пресечения недобросовестных практик. Полностью отказываться от продажи страховки как дополнительной услуги нельзя, считает Васильева, но она согласна с тем, необходимо информировать заемщика об ее наличии и оставлять ему право выбора.

⚡ 13:35. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

Алкесей Басенко, генеральный директор SimpleFinance, отмечает, что важен вопрос привлечения инвестиций. Он считает, что устойчивость МФК будет во многом зависеть от заинтересованности в нем крупных инвесторов. Привлечение качественного капитала позволяет в том числе и предоставить более удобные условия заемщику. Басенко обращает внимание на то, что МФО, работающие в сегменте бизнес-займов, активно развивают технологические решения и переводят процессы в онлайн. Это помогает, в том числе, заинтересовать представителей малого и среднего бизнеса.

⚡ 12:30. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

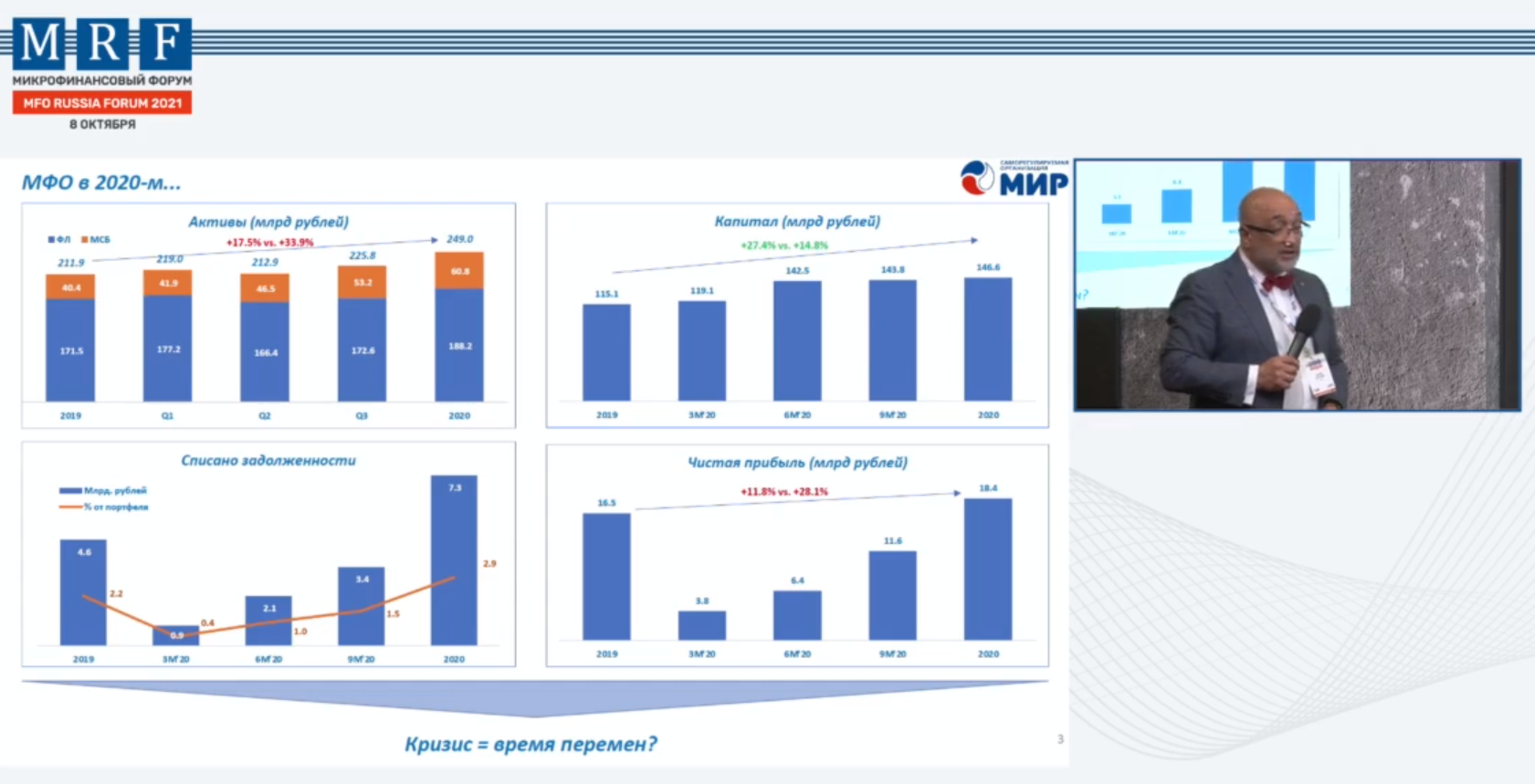

Мехтиев отмечает, что за 2020 год заметно упали уровень ВВП и реальные доходы граждан. Количество МФО и уровень выдачи заметно сократились, но число заемщиков и чистая прибыль росли. Увеличение числа онлайн-выдач наблюдалось преимущественно во втором квартале, рентабельность росла незначительно. Последствия 2020 года для МФО сопоставимы с последствиями 2008 года для банков, считает Мехтиев. Микрофинансовым организациям приходится искать новые бизнес-модели и адаптироваться к новым ограничениям.

⚡ 12:35. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

Надежда Димченко, коммерческий директор МФК МигКредит, сообщает, что компания активно переводит свои процессы в онлайн, не забывая при этом об офлайн-сегменте. Это позволило увеличить число клиентов и сократить издержки при их обслуживании. Димченко видит свою компанию в том числе как технологическую платформу и считает, что МФО способны конкурировать друг с другом и банками за счет IT-решений. Одним из вариантов развития может стать партнерство, в том числе в формате маркетплейса.

⚡ 12:40. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

Анлрей Клейменов, генеральный директор группы компаний Eqvanta, считает, что МФО преодолели первый пандемийный период вполне достойно. Он признает рост выдачи онлайн-займов, но считает, что полностью отьказываться от офлайна нецелесообразно. Обслуживание клиентов в офисах востребовано в небольших населенных пунктах, где проникновение интернета еще не велико. Микрофинансовые компании активнее, чем банки, подстраиваются под новые реалии - это видно по тому, как увеличилась доля долгосрочных займов по сравнению с займами до зарплаты. Компаниям необходимо продолжать подстраиваться под клиента в будущем.

⚡ 12:45. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

Анна Лагутенко, гендиректор МФК Новое Финансирование, сообщает, что, несмотря на оптимизацию офлайн-сети, отказываться от нее полностью компания не планируется. Доля офлайн-займов в компаниях группы Финбридж составляет более 20%. Параллельно рассматривается ввод новых продуктов, в том числе для малого бизнеса. Лагутенко согласна с тем, что офлайн-займы еще долго будут востребованы в небольших городах. Она считает, что покупать кредитные портфели у мелких компаний рисковано, так как они менее тщательно контролируются.

⚡ 12:53. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

Андрей Пономарев, основатель и генеральный директор компании Веббанкир, отметил, что в мае-июне 2020 года начало расти качество клиентов. Одной из причин стал переток в МФО банковских клиентов. В 2021 году пришлось пересмотреть подход к продуктовой линейке из-за изменений в экономике и поведении клиентов - в частности, из-за роста цен при неизменных доходах. В том числе, компания начала развивать долгосрочные займы и POS-кредиттование. Пономарев считает, что микрофинансовые организации эффективнее обслуживают клиентов онлайн, чем банки. Удаленное подтверждение личности у них зачастую организовано лучше.

⚡ 13:12. Панельная дискуссионная сессия: Возможные бизнес-модели «завтрашних» МФО и барьеры на пути к их построению

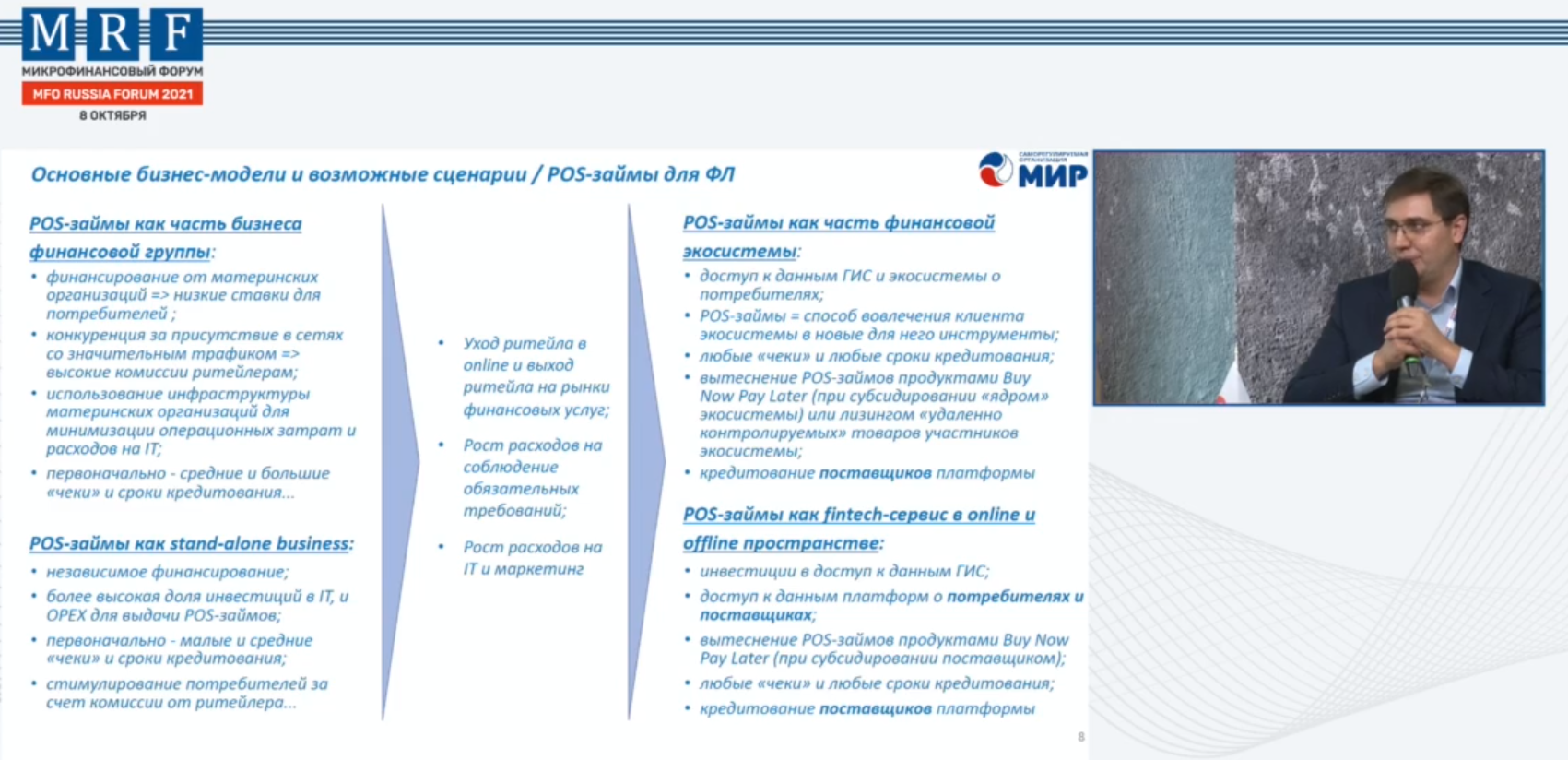

Говоря о POS-займах и рассрочке, Тимофей Шагун, генеральный директор ООО Рево Технологии, отмечает, что большинство банков предоставляет подобные кредиты только для крупных покупок, из-за чего многие сегменты остаются незатронутыми. Многие клиенты, которые обращаются за POS-займами, не имели до этого кредитов вообще. Предоставление подобных займов требует наличия соответствующих IT-решений и активных инвестиций в технологии. Также важно взаимодействие с другими участниками рынка и магазинами для улучшения и ускорения скоринга. Шагун отмечает активное развитие приложений ритейлеров - перспективным решением может стать интеграция с ними. С другой стороны, подобные займы достаточно рискованны, а их регулированию уделяется мало внимания.

⚡ 10:00. Начало. Панельная стратегическая сессия: Микрофинансовый бизнес на волнах нестабильных макрореалий

Трансляция началась. Первая панельная сессия будет посвящена влиянию на микрофинансовый рынок изменений в экономике страны и в поведении заемщика, и связанным с этими изменениями проблемами и задачами. Ведущая - Елена Стратьева, директор СРО МиР. Она отмечает, что этот форум - первый среди проводящихся в рамках MRF, получивший свое название: "Хочешь оседлать волну - создай ее сам!"