Программы кредитования для физических лиц и индивидуальных предпринимателей отличаются друг от друга. К ИП предъявляются другие требования, а кредиты выдают не на тех же условиях, что физическим лицам.

Особенности получения кредита для ИП

Окончательные условия кредитования для ИП будут зависеть от банка и его кредитной политики.

Общие условия

- Программы кредитования могут отличаться не только в зависимости от банка. Даже одна кредитная организация может предлагать несколько вариантов

- Программы без подтверждения дохода есть даже у крупных банков. Но корее всего, его условия будут достаточно невыгодными для заемщика

- С поручителем и залогом шанс получить одобрение выше

- При подаче заявки у потенциального заемщика не должно быть неоплаченных долгов, штрафов, налогов и т. д.

- Скорее всего банк потребует финансовую отчетность. Лучше заранее проверить, все ли документы в порядке

- Обычно ИП регистрируют по месту проживания, и некоторые считают, что можно указать любой адрес организации. На деле бывает так, что служба безопасности банка может выехать по месту регистрации для соответствующей проверки

- В некоторых случаях банк может дополнительно запросить аудиторское заключение об уровне дохода на основе анализа его деятельности

- При рассмотрении заявки банк будет изучать не только финансовую отчетность. Кредитная история самого заемщика, как физического лица, тоже проверяется

- Во время рассмотрения заявки банк будет учитывать сезонность бизнеса

- За кредитом предпринимателю лучше всего обращаться в банк, в котором обслуживается его расчетный счет

- Условия кредита для ИП чаще всего индивидуальные

- Срок деятельности должен составлять не менее полугода

- Если банк все-таки отклонил заявку, на крайний случай можно попробовать подать заявку как физлицо

Лучшие условия по кредитам для ИП

| 🟢 Сумма кредита: | до 1 000 000 000 ₽ |

| 🟢 Ставка по кредиту: | от 2,2% годовых |

| 🟢 Срок кредитования: | до 300 месяцев |

| 🟢 Возраст получения кредита: | с 18 лет |

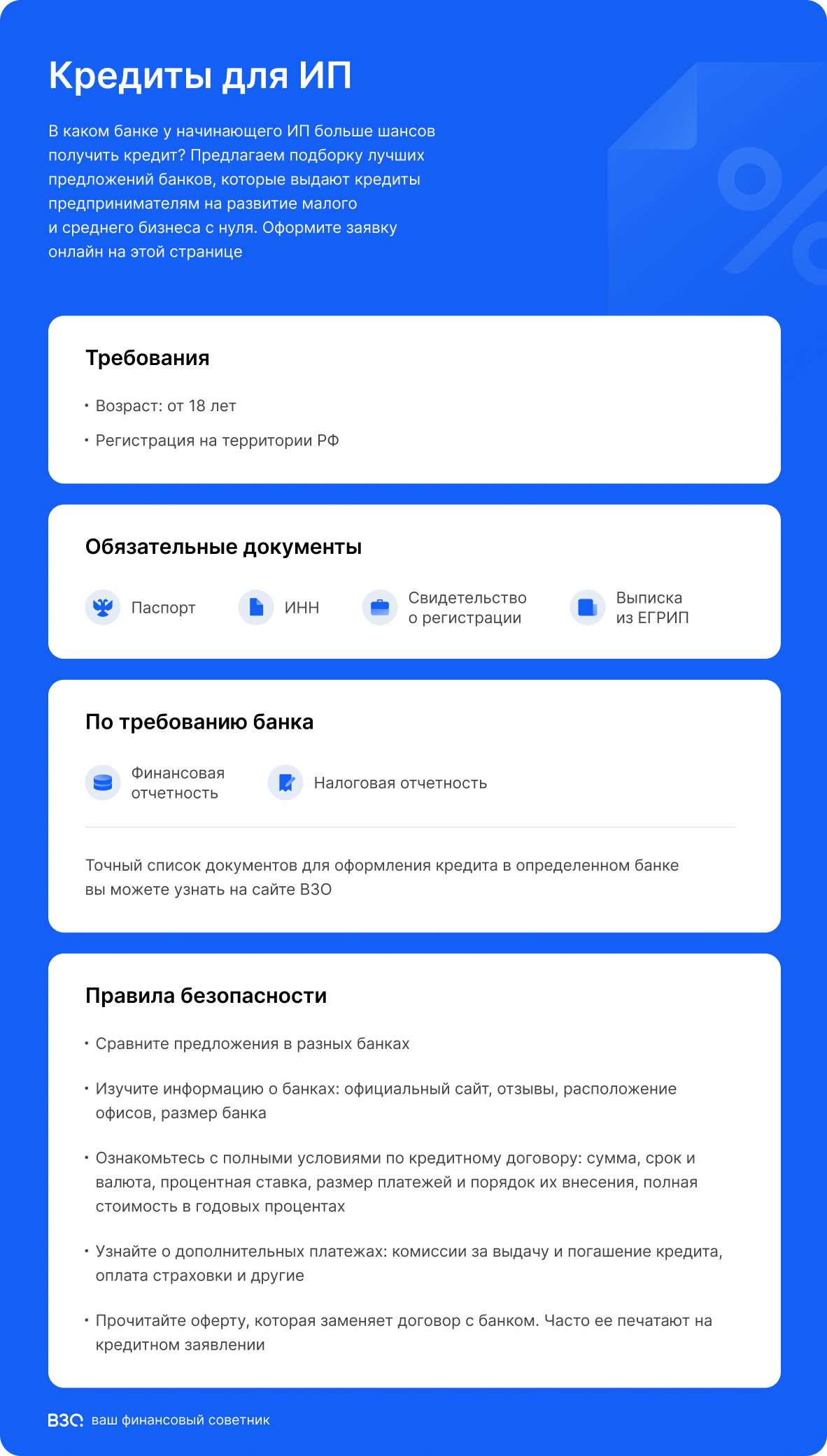

Список необходимых документов

Список обязательных документов по кредиту для ИП гораздо обширнее, чем для физических лиц. Чаще всего необходимы следующие:

- Паспорт

- СНИЛС

- ИНН

- Налоговая отчетность

- Справка из налоговой о постановке на учет

- Свидетельство о регистрации ИП

- Книга учета доходов и расходов

- Лицензия, если вид деятельности это подразумевает

- Банковская выписка по расчетному счету ИП

- Балансовая отчетность

- Договор аренды (если есть)

- Справка из налоговой об уплате налогов

- Выписка из ЕГРИП

Как увеличить шансы на получение кредита

Предпринимателю лучше не торопиться с подачей заявки. Стоит основательно подготовиться и подстраховаться, а уже затем оформлять кредит.

- Проверьте личный кабинет на сайте налоговой службы. Вдруг там есть неоплаченные налоги и счета. Лучше оплатить их до подачи в банк заявки, причем минимум за 2-3 дня, чтобы информация успела обновиться

- Проверьте себя на сайте ФССП. Там тоже может быть информация о штрафах, долгах, арестах и других санкциях судебных приставов, что может повлиять на решение банка о выдаче кредита.

- Проверьте свою кредитную историю. Имейте в виду, она может храниться в нескольких бюро. Там же можно будет узнать свой кредитный рейтинг и сразу оценить свои шансы на получение кредита

- Не указывайте в анкете ложных сведений. Проверить имеют право любую предоставленную информацию. Если у кредитной организации возникнут сомнения в отношении какого-либо пункта, скорее всего решение будет принято не в вашу пользу

- Не подавайте сразу много заявок. Лучше — не больше трех. Большое количество заявок снижает кредитный рейтинг, а также дает понять банкам, что вы срочно нуждаетесь в деньгах, и большинство предпочтут не рисковать.

- По возможности предоставьте залог, поручителей и как можно больше документов. Все это добавит плюсов к заявке и, возможно, склонит банк к одобрению, даже в случае сомнений по некоторым пунктам. Если не хотите оставлять залог, можно предоставить в банк документы, которые подтверждают ваше право на недвижимое имущество

- В качестве контактных лиц укажите родственников. Контакты друзей, коллег и т. п. вызывают гораздо меньше доверия к заемщику

- Подавайте заявки только в те банки, в котором зарегистрированы вы и ваш бизнес

- Оформите накопительный вклад в том банке, в котором планируете взять кредит, так будет видно, что вы платежеспособны

- Если требуется купить транспортное средство или оборудование для бизнеса, оформляйте заявку не на кредит наличными, а на лизинг

- Предоставьте в банк план развития бизнеса на ближайшие полгода, а лучше на весь срок кредитования. Банку важно знать, что ваш бизнес ликвиден, а доход постоянный

В некоторых случаях при первичном обращении в банк можно прямо спросить у кредитного менеджера, что вам нужно сделать, чтобы увеличить шанс одобрения заявки.

Часто задаваемые вопросы

Почему могут отказать ИП в кредите?

На самом деле причин много, все они зависят от кредитной политики конкретного банка. Чаще всего отказывают по следующим причинам:

- Недостаточный доход

- Несоответствие потенциального заемщика требованиям банка

- Плохая кредитная история или ее отсутствие

- Непродолжительный срок деятельности ИП

- Есть задолженность по выплатам, причем берут в расчет не только кредиты

- У заявителя есть аресты на имущество

- У потенциального заемщика есть или были проблемы с законом

- В анкете указаны ложные сведения

- Заемщик подал много заявок в разные банки и получил везде отказы

- В недавнем прошлом или в настоящий момент заемщик инициировал процедуру банкротства

- У заемщика много других кредитов

- У ИП нет офиса, а деятельность ведется по неизвестному адресу

- ИП проживает или зарегистрирован в регионе, в котором нет офиса банка, рассматривающего заявку

- ИП работает один, без наемных сотрудников

- ИП работает удаленно, без привязки к определенному месту

Дадут ли кредит, если ИП зарегистрирован 3 месяца назад?

Что можно предоставить в качестве залога?

- Транспортные средства

- Земельные участки

- Жилая или нежилая недвижимость

- Оборудование

- Спецтехника

- Товарные, материальные запасы и другие активы

- Ценные бумаги

Точный список допускаемых залогов лучше уточнить в самом банке.

Каковы требования к заемщику?

- Гражданство РФ

- Возраст от 21 года на момент оформления и до 65 лет на момент погашения кредита (в некоторых случаях — от 18 до 80 лет)

- Регистрация и ведение бизнеса в регионе присутствия банка или на территории РФ

- Отсутствие задолженностей по бюджетным и налоговым платежам

- Ведение бизнеса от 3-6 месяцев, иногда от 1 года

Если кредит нужен ИП для пополнения оборотных средств или развития бизнеса, банк может выдвинуть дополнительные требования к предпринимателю.

От чего зависит процентная ставка по кредиту для ИП?

Что делать, если отказали?

Кредиты для ИП - инфографика