Смогут ли договориться кредиторы и должники?

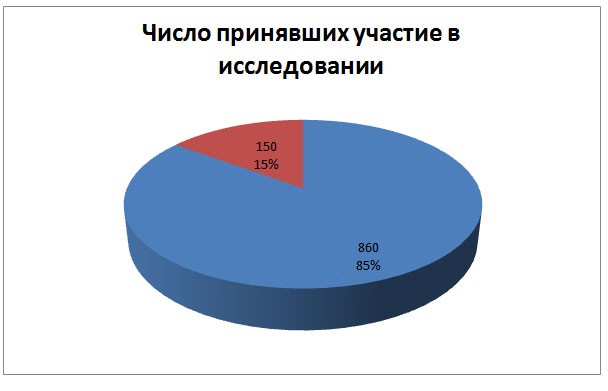

СРО «Единство» провело анкетирование среди членов объединения на тему взыскания долгов. Из 1010 компаний, состоящих в СРО, в исследовании приняли участие 150 компаний.

Повлиял ли новый закон о коллекшене на работу микрокредитных компаний? Пришлось ли поменять агентство из-за того, что прежние партнеры не вошли в список ФССП? Насколько возросли издержки тех компаний при взыскании просрочки? Какой процент клиентов МФК (микрофинансовых компании) и МКК (микрокредитных компаний) страдает «потребительским экстремизмом»?

Микрофинансисты предпочитают самостоятельно взыскивать долги с проблемных клиентов

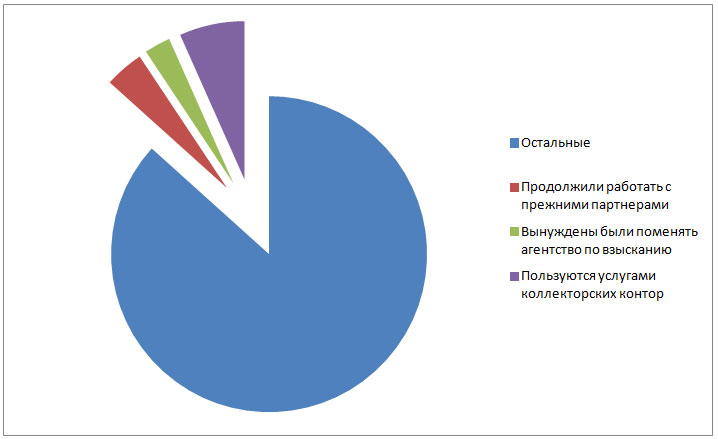

Вопреки расхожему мнению, что МФО (на сегодняшний день – МФК и МКК) тесно «дружат» с коллекторами, лишь около 7% компаний передают проблемных клиентов в руки коллекторам.

Согласно опросу СРО «Единство» подавляющее большинство компаний предпочитаю работать с проблемными клиентами самостоятельно. Для этого создаются собственные службы по взысканию, хотя это обходится дороже, чем передача долгов профессиональным коллекторам. Из 150 игроков, принявших участие в анкетировании, только 10 регулярно пользуются услугами коллекторских контор. Из них 6 компаний продолжили работать с прежними партнерами, 4 МКК вынуждены были поменять агентство по взысканию.

Среди причин отказа от работы с прежними партнерами – фирма не вошла в реестр ФССП, а также недовольство профессионализмом взыскателей.

При этом даже те МКК и МФК, кто прибегает к услугам коллекторов, вначале пытаются достучаться до клиентов самостоятельно, уступая долг, лишь на 16 - 90 день просрочки. Подавляющее большинство респондентов принципиально против сотрудничества с коллекторами, об этом они делали «приписки» в анкетах, подчеркивая, что имидж дороже. Коллекторы и так незаслуженно испортили репутацию отрасли – считают микрофинансисты.

На полях:

«Наша организация никогда не работала и не планирует работу с коллекторами. У нас функцию по истребованию задолженности по займу выполняют штатные специалисты по экономической безопасности. В случае категорического отказа клиента от оплаты задолженности, мы обращаемся в судебные инстанции».

«Хотелось бы пояснить, что ответ «нет» во всех колонках связан с тем, что наша организация никогда не работала с коллекторами. В случае возникновения просрочки, мы звонили один-два раза, после чего в порядке судебного производства взыскивали долги без какого-либо контакта с должниками с нашей стороны».

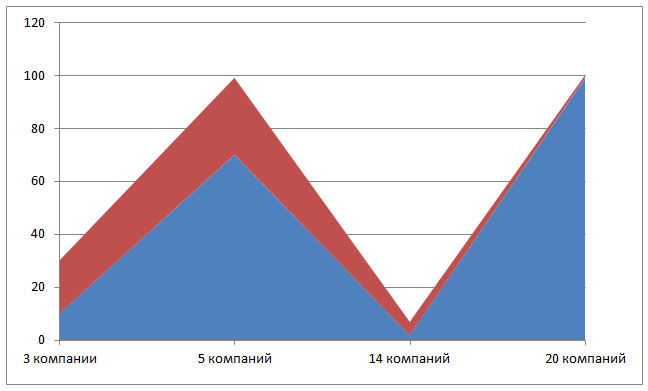

При отказе от общения (а таких случаев стало больше после введения нового закона), микрофинанситы предпочитают идти в суд. На вопрос о том, каков процент досудебного взыскания, ответили 42 МКК, (остальные компании цифры не предоставили). Из ответивших на вопрос, практически половина (20 компаний) взыскивают от 10 до 30% просроченных долгов без визита в суд, а треть из числа ответивших на вопрос(14 компаний), сообщили - в ходе досудебного взыскания удается «вырулить» от 70 до 99% долгов. Еще 5 анкет свидетельствуют, что взыскать удается лишь от 2 до 5% просроченных сумм. Три компании похвастались 100% взысканием. (Правда, история умалчивает о количестве выданных займов в данных МКК).

Дорогие наши нерадивые клиенты…

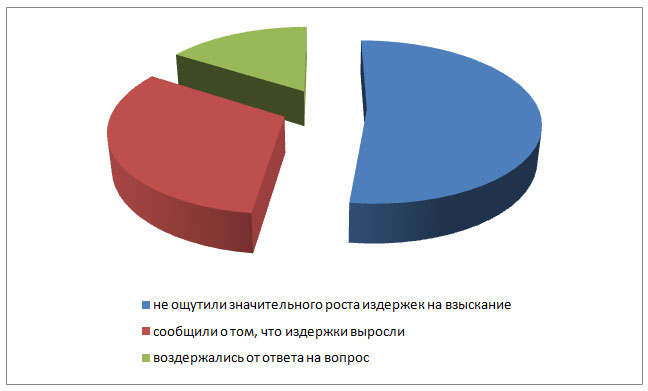

При принятии закона о коллекшене многие микрофинансовые организации опасались резкого увеличения издержек, связанных с процессами взыскания. Судя по всему, прогноз не оправдался – 52% МФО (78 компаний) указали, что не ощутили значительного роста издержек на взыскание. 32% (48 компаний) сообщили о том, что издержки выросли. Остальные 24 МКК воздержались от ответа на вопрос. При этом о том, насколько процентов выросли затраты мнения разделились кардинально, звучали цифры: 1,5%, 5%, 50%. Большинство указали рост в 10-20%.

При этом многие игроки сообщили о том, что доработали IT-систему - 68 компаний, исправили скрипты по общению с клиентами – 84 компании. Изменили программу обучения взыскателей в 101 компании из 150 , приславших ответы.

Не смейте мне звонить!

74 МФО из 150 отметили проблемы при взыскании. Основные причины: из-за ограничений по количеству контактов с должниками и из-за отказов должников от общения в принципе. При этом в комментариях представители МКК указывали, что у многих заемщиков сложилось превратное впечатление о законе, они решили, что теперь вообще не нужно рассчитываться по долгам. А если кредитор будет настаивать – то суд их защитит от «домогательств» и долги будут «списаны».

На полях

«Заёмщик в виду неправильной трактовки закона, чувствует вседозволенность и считает, что у него больше маневров уклонения от уплаты задолженности».

«Нежелание должников платить по своим долгам возросло, ссылаются на закон о коллекторской деятельности, (аргументируют - много звонков ,незаконная работа взыскания). При этом иногда даже не понимают и не знают, что написано в законе. Разговоры на уровне: «Я вот увидел или услышал в СМИ».

«Искаженно представляется информация в СМИ, должники стали думать, что теперь с ними вообще нельзя контактировать».

«Неверная интерпретация 230 ФЗ должниками, в том числе ввод в заблуждение должников различного рода юридическими фирмами (антиколлекторами), которые не несут никакой ответственности ни перед должником, ни перед контролирующими органами. Из-за данных действий «доброжелателей» у должника возникает ложная уверенность о возможности списания задолженности полностью или частично и, как следствие, нежелание контакта с кредитором для решения вопроса о задолженности».

Даешь изменения в закон!

Почти половина проанкетированных микрофинансовых организаций (47%) считают, что закон о коллекторах стоит дорабатывать. МФК и МКК ратуют за бОльшую свободу кредиторов при взыскании долгов.

Многие компании называют закон слишком «общим», считают, что нужно многое конкретизировать. Требуют разъяснений такие моменты: что считать «психологическим давлением», что такое «телефонные переговоры», «личная встреча», в какой момент звонок и встреча считаются состоявшимися. Ведь многие клиенты бросают трубку раньше, чем сотрудник компании успевает представиться.

Микрофинансисты предлагают обязать должника вместе с заявлением об осуществлении взаимодействия с кредитором только через представителя, предоставлять надлежаще заверенную копию документа, подтверждающего статус адвоката представителя должника.

А в ч.6. ст. 7 230-ФЗ указать, что кроме сведений, указанных в данной статье кредитор в вправе сообщать иную информацию, к примеру, о размере задолженности, озвучить порядок погашения. Или предложить льготные условия по возврату долга и так далее. Исходя из действующей редакции данной нормы, сегодня следуют, что кредитор посредством сообщений вправе отправлять только ту информацию, которая установлена законом, не отклоняясь ни на дюйм.

По мнению МФК и МКК нужно конкретизировать сроки, в которые следует брать согласие на обработку персональных данных должника и его контактных лиц.Плюс, предусмотретьвозможность посещения должника одновременно двум сотрудникам компании, в целях предотвращения жалоб должников на превышение полномочий взыскателем.

Среди предложений звучат также - ужесточение ответственности приставов за бездействие и намеренную медлительность, введение ответственности заемщика за ложное предоставление контактной информации.

На полях

«Не нужно стимулировать людей к безответственному отношению к своим обязательствам! Закон и так ориентирован на заемщика, а права кредитора, получается, ущемляются. Клиент не должен иметь возможность безальтернативного отказа от взаимодействия с взыскателем. В любом случает должен быть представитель для переговоров, иначе много будет должников, не желающих общаться в принципе».

«Несколько усложнился процесс взыскания задолженности в судебном порядке в связи с изменениями, внесенными в гл. 11 ГПК РФ (Судебный приказ). Теперь если сумма требований менее 500 тысяч рублей, то необходимо обращаться за вынесением судебного приказа, при том, что должники нередко пользуются возможностью отмены приказа. В таком случае приходиться обращаться уже с исковым заявлением, а это снова сроки и снова госпошлина. Обращаться за вынесением судебного приказа приходиться даже тогда, когда ты точно знаешь, что должник его отменит. (Ранее можно было самому решать обращаться с исковым заявлением или за судебным приказом).

Было бы хорошо внести изменения в ГПК РФ и НК РФ в части госпошлины. А именно - предусмотреть, в случае отмены судебного приказа и обращения истца уже с исковым заявлением по тому же спору, чтобы госпошлина , оплаченная ранее (по судебному приказу) засчитывалась при подаче искового заявления».

Могут платить, но не хотят

Не редкость – потребительский экстремизм. К такому мнению пришли участники анкетирования.

Согласно опросу, 120 компаний согласились с тем, что в числе их клиентов есть заемщики, которые берут займы с целью их не возвращать. В основном компании не смогли оценить количество граждан, уклоняющихся от оплаты долгов «по убеждению», а не по причине бедности.

Но среди тех, кто попытался это сделать назывались цифры: 0,15%, 5%, 10%, 20%, 60%, 97%. Есть несколько компаний, которые подозревают в злостном уклонении от оплаты долгов 100% своих клиентов. Поскольку на практике, конечно, никто из заемщиков напрямую не признается в том, что просто не желает возвращать долги, то данные цифры носят, скорее, эмоциональный характер и выражают мнение МФК и МКК к существующей проблеме.

На полях:

«Большое количество должников злостно уклоняются от оплаты долга, хотя имеют возможность погасить, по ощущениям процентов 50 просто не хотят платить, даже в рассрочу. А потом когда доходит до приставов и исполнительных листов, тогда заемщики невероятно шелковые становятся, и телефоны другие с удовольствием дают, и трубки берут, и сами варианты реструктуризации предлагают».

«Некоторые заемщики пишут жалобы куда угодно, лишь бы отвлечь внимание кредитора и государственных органов от своего отказа от исполнения обязательств».

«Нужно подумать и о компаниях, об их бизнесе и доходах, рисках. Увеличить ответственность должников за невозврат долгов, вплоть до принудительных работ. Ведь истоки проблемы часто не в компаниях, а в самих должниках, в их безответственности и не желании возвращать долги, даже при наличии такой возможности».

Вместо резюме

Опрос-анкетирование показал, что микрофинансисты считают, что закон должен защищать интересы добросовестных участников сделки, а в нынешней редакции перевес явно на стороне нерадивых заемщиков. Причем, не всегда это несчастные и обездоленные граждане. По мнению профессионалов рынка, стоит дорабатывать и конкретизировать закон о взыскании долгов, чтобы ликвидировать «узкие места», позволив договариваться сторонам о возврате задолженности более эффективно.