Средний размер автокредита за 2017 год

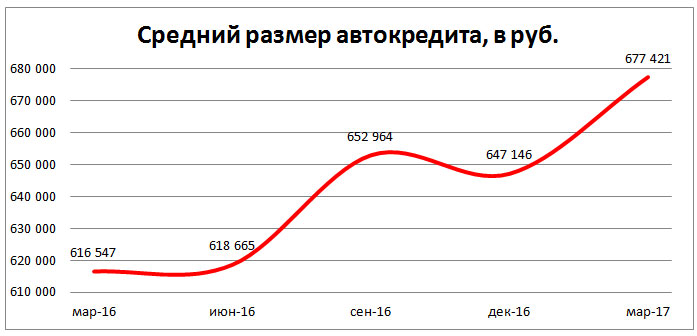

По данным 4 000 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), по состоянию на 01.03.2017 г. средний размер автокредита в стране составил 677,4 тыс. руб., увеличившись за год на 9,9% или на 60,9 тыс. руб. (на 01.03.2016 г. – 616,5 тыс. руб.) (Диаграмма 1). При этом, по данным аналитического агентства «АВТОСТАТ», средняя цена нового автомобиля за это же время выросла на 4,5% и составила на 01.03.2017 года 1 млн 343 тыс. рублей (годом ранее – 1 млн 285 тыс. руб.)

Диаграмма 1. Динамика среднего размера автокредита с 01.03.2016 г. по 01.03.2017 г., в руб.

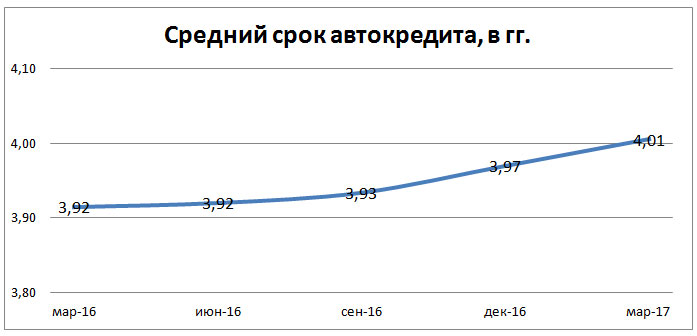

При этом самая высокая динамика среднего размера автокредита (среди 30 регионов-лидеров по объемам данного вида розничного кредитования) зафиксирована в Нижегородской (+17,8%), Иркутской (+16,7%) и Челябинской (+15,9%) областях. В свою очередь, самая низкая динамика роста данного показателя отмечена в Красноярском крае (+4,3%), Ханты-Мансийском АО (+4,4%) и Краснодарском крае (+5,5%) (Таблица 1). В то же время средний срок кредита на покупку автомобиля за год увеличился на 2,3% и составил 4,0 года (на 01.03.2016 г. – 3,9 года) (Диаграмма 2).

Диаграмма 2. Динамика среднего срока автокредита с 01.03.2016 г. по 01.03.2017 г., в гг.

При этом сильнее всего средний срок автокредита (среди 30 регионов-лидеров по объемам данного вида розничного кредитования) вырос в Москве (+3,7%), Нижегородской и Новосибирской областях (по +3,4%), а меньше всего - в Ульяновской области (+0,1%), Белгородской области (+0,3%) и Пермском крае (+0,8%) (Таблица 2).

Таблица 1. Динамика среднего размера автокредита в регионах РФ с 01.03.2016 г. по 01.03.2017 г., в рублях

| По регионам | на 01.03.2016 | на 01.03.2017 | Изменение, в % | |

| 1 | Нижегородская область | 520 678 | 613 102 | 17,8% |

| 2 | Иркутская область | 680 534 | 794 366 | 16,7% |

| 3 | Челябинская область | 535 215 | 620 454 | 15,9% |

| 4 | Ростовская область | 597 643 | 691 813 | 15,8% |

| 5 | г. Санкт-Петербург | 679 160 | 779 521 | 14,8% |

| 6 | Ставропольский край | 611 304 | 701 425 | 14,7% |

| 7 | Республика Башкортостан | 499 849 | 570 137 | 14,1% |

| 8 | Республика Татарстан | 482 465 | 549 736 | 13,9% |

| 9 | Тюменская область (без ХМАО и ЯНАО) | 543 553 | 617 055 | 13,5% |

| 10 | Кемеровская область | 539 083 | 611 761 | 13,5% |

| 11 | Самарская область | 498 770 | 562 898 | 12,9% |

| 12 | Оренбургская область | 520 581 | 586 294 | 12,6% |

| 13 | Ленинградская область | 615 267 | 690 462 | 12,2% |

| 14 | Московская область | 718 139 | 795 373 | 10,8% |

| 15 | Белгородская область | 530 450 | 585 894 | 10,5% |

| 16 | Свердловская область | 584 754 | 642 258 | 9,8% |

| 17 | Саратовская область | 546 805 | 596 550 | 9,1% |

| 18 | Удмуртская Республика | 472 246 | 514 953 | 9,0% |

| 19 | Ульяновская область | 537 589 | 584 224 | 8,7% |

| 20 | Тверская область | 638 579 | 693 453 | 8,6% |

| 21 | Пермский край | 512 738 | 551 972 | 7,7% |

| 22 | Волгоградская область | 544 090 | 584 531 | 7,4% |

| 23 | Владимирская область | 559 162 | 598 304 | 7,0% |

| 24 | Воронежская область | 548 053 | 586 124 | 6,9% |

| 25 | Тульская область | 603 268 | 644 937 | 6,9% |

| 26 | Новосибирская область | 634 097 | 676 109 | 6,6% |

| 27 | г. Москва | 878 078 | 930 688 | 6,0% |

| 28 | Краснодарский край | 710 269 | 749 546 | 5,5% |

| 29 | Ханты-Мансийский АО - Югра | 700 891 | 731 725 | 4,4% |

| 30 | Красноярский край | 706 838 | 737 457 | 4,3% |

Таблица 2. Динамика среднего срока автокредита в регионах РФ с 01.03.2016 г. по 01.03.2017 г, в гг.

| По регионам | на 01.03.2016 | на 01.03.2017 | Изменение, в % | |

| 1 | г. Москва | 3,70 | 3,84 | 3,7% |

| 2 | Нижегородская область | 3,87 | 4,01 | 3,4% |

| 3 | Новосибирская область | 3,99 | 4,12 | 3,4% |

| 4 | Тюменская область (без ХМАО и ЯНАО) | 4,13 | 4,26 | 3,3% |

| 5 | Красноярский край | 3,96 | 4,10 | 3,3% |

| 6 | Свердловская область | 3,99 | 4,12 | 3,3% |

| 7 | Московская область | 3,85 | 3,96 | 3,1% |

| 8 | Ханты-Мансийский АО - Югра | 4,01 | 4,12 | 2,9% |

| 9 | Волгоградская область | 3,92 | 4,04 | 2,9% |

| 10 | Саратовская область | 4,02 | 4,12 | 2,6% |

| 11 | Тверская область | 3,94 | 4,04 | 2,6% |

| 12 | Иркутская область | 3,89 | 3,98 | 2,3% |

| 13 | Республика Татарстан | 3,82 | 3,91 | 2,3% |

| 14 | г. Санкт-Петербург | 3,71 | 3,80 | 2,3% |

| 15 | Республика Башкортостан | 3,96 | 4,05 | 2,2% |

| 16 | Краснодарский край | 4,09 | 4,18 | 2,2% |

| 17 | Ленинградская область | 3,86 | 3,94 | 2,1% |

| 18 | Оренбургская область | 4,06 | 4,14 | 2,0% |

| 19 | Кемеровская область | 4,00 | 4,08 | 1,8% |

| 20 | Челябинская область | 4,03 | 4,10 | 1,8% |

| 21 | Удмуртская Республика | 3,85 | 3,92 | 1,7% |

| 22 | Ростовская область | 4,05 | 4,12 | 1,7% |

| 23 | Владимирская область | 3,94 | 4,01 | 1,7% |

| 24 | Самарская область | 3,89 | 3,95 | 1,6% |

| 25 | Тульская область | 3,99 | 4,05 | 1,5% |

| 26 | Ставропольский край | 3,93 | 3,99 | 1,4% |

| 27 | Воронежская область | 3,92 | 3,96 | 1,0% |

| 28 | Пермский край | 3,96 | 4,00 | 0,8% |

| 29 | Белгородская область | 3,97 | 3,98 | 0,3% |

| 30 | Ульяновская область | 3,97 | 3,98 | 0,1% |