Долговая нагрузка россиян достигла нового максимума

Банк России выявил на начало 2022 года новое максимальное значение по закредитованности граждан России. Основную часть долговой нагрузки составляют необеспеченные потребительские кредиты и ипотека.

По данным обзора Центробанка, в начале текущего года доля обязательных платежей по кредитам от имеющихся доходов всего населения России достигла максимума за все время наблюдений — 10,6%.

Динамика за прошлый год по уровню долговой нагрузки выглядит следующим образом:

- На 1 января 2021 года — 9,8%

- На 1 апреля 2021 года — 10,1%

- На 1 июля 2021 года — 10,2%

Доля долговой нагрузки в размере 10,6% на начало 2022 года сложилась за счет:

- Жилищного кредитования — 2,4%

- Потребкредитов без обеспечения — 6%

- Кредитных карт — 1,5%

- Автокредитования — 0,8%

В прошлом году ипотечное кредитование обеспечивало ежеквартальное наращивание долговой нагрузки на 0,03 процентного пункта, а потребительское кредитование — на 0,1 процентного пункта. Однако макропруденциальная политика Центробанка ориентировала банки на более тщательный подход при выборе заемщиков. По этой причине значительное ухудшение качества кредитов сейчас не прослеживается.

Помимо этого, на фоне турбулентности в марте этого года финансовые организации ужесточили условия предоставления кредитов и существенно повысили ставки. Средняя ставка по кредитам наличными в третий месяц этого года составила 21,5%, это на 6,9 процентного пункта превышает среднюю ставку в конце прошлого года, когда она достигала 14,6%.

Результаты мониторинга банков показали, что уменьшение предоставления потребкредитов без обеспечения по сравнению с уровнем января — февраля этого года достигло 30–35%. В жилищном кредитовании объемы выдач сохранились за счет ранее одобренных заявок и действия программ с госсубсидированием.

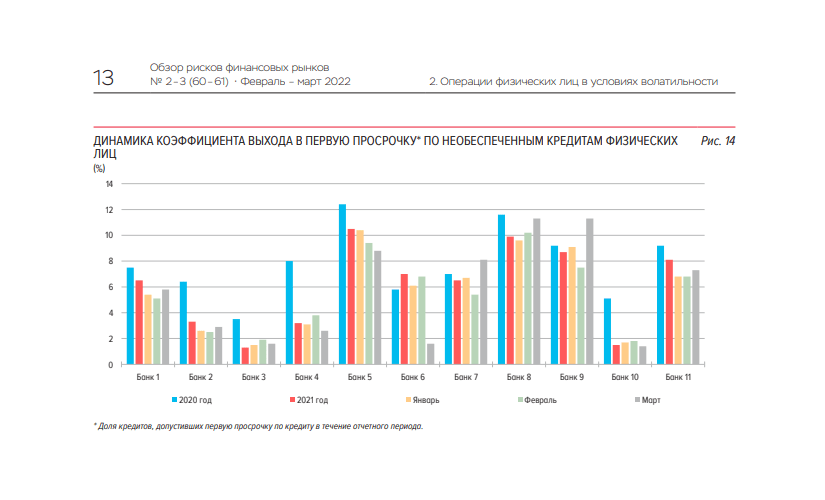

В начале марта этого года доля кредитов физлиц, имеющих просрочку более 90 дней, имела минимальное значение: в потребкредитовании — 7,8%, а в жилищном кредитовании — 0,7%. Доля просрочки за март осталась практически без изменений и составила 4,15%, прирост за месяц составил 0,01 процентного пункта.

Ухудшение платежной дисциплины заемщиков наблюдалось в первую очередь по необеспеченным кредитам, где просроченная задолженность выросла с 5,3 до 7,5%, и по ипотеке — с 3,5 до 4,6%. Данные показатели соответствуют значениям 2020–2021 годов. Повышение этого показателя у большей части финансовых организаций говорит о росте кредитного риска, обусловленного факторами макроэкономики.

Источник: РБК