Долевое страхование жизни может стать заменой инвестиционному

Минфин разработал законопроект о долевом страховании. Новый продукт должен стать альтернативой инвестиционному и накопительному страхованию. Далее о том, откуда возникла инициатива, а также плюсах и минусах долевого страхования.

Директора Департамента финансовой политики Ивана Чебесков сообщил о выходе законопроекта для запуска долевого страхования жизни (ДСЖ). Новый вид страхования сочетает в себе характеристики инвестиционного и страхового продукта. По словам директора Департамента финансовой политики Ивана Чебескова, ДСЖ станет более прозрачной и безопасной альтернативой программам накопительного (НСЖ) и инвестиционного страхования жизни (ИСЖ).

Откуда возникла инициатива

13 января 2021 года ЦБ направил письмо страховщикам с рекомендацией прекратить массово реализовывать страховые продукты с инвестиционной составляющей. По мнению регулятора, подобные предложения «содержат высокие инвестиционные риски и являются сложными для понимания широкого круга физических лиц, не обладающих специальными знаниями в области финансов».

Позже 1 июня, по данным Forbes, Центробанк вновь направил письмо страховщикам, а также в Минфин и Национальную ассоциацию участников фондового рынка. В документе сообщалось о запуске долевого страхования с четвертого квартала 2022 года. Вероятно, с этого момента Минфин занялся разработкой соответствующего законопроекта.

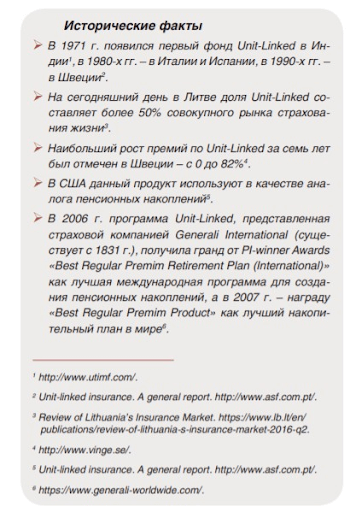

В документе отмечается, что страховщики являются крупнейшими институциональными инвесторами на мировом рынке. Так, в Европе объем сборов в страховом сегменте превышает 1,2 трлн евро в год. Причем 60% страхования относится к страхованию жизни. Также отмечается значимость Unit-Linked на мировом страховом рынке.

Специфика долевого страхования

Прототипом долевого страхования является Unit-Linked. Это комплексный продукт, который включает защиту при несчастном случае, болезни или смерти. Застрахованный может сам управлять инвестициями либо передать эти обязательства страховщику. По этому принципу будет действовать и долевое страхование. Фактически обладатель полиса — это скорее инвестор, который самостоятельно выбирает активы, меняет состав портфеля и регулирует размер инвестиций.

Риски при долевом страховании значительны. В отличие от инвестиционного страхования, в конце срока не гарантирован возврат полной суммы вложенных средств. Ключевым отличием прототипа долевого страхования Unit-Linked от инвестиционного страхования жизни является отсутствие гарантии возврата всех вложенных средств в конце срока страхования.

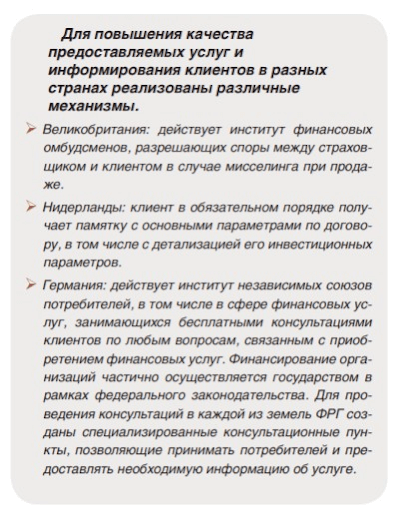

Вместе с тем долевое страхование обладает большей прозрачностью и гибкостью, а также предлагает более широкий выбор инвестиционных вложений. Часть рисков застрахованный берет на себя, но доходность в долевом страховании за счет этого выше. Поэтому продукт и пользуется популярностью в странах с развитой культурой страхования. При этом многие европейские страны принимают меры по защите инвесторов.

Минфин поясняет необходимость введение нового вида страхования, в том числе с защитой от мисселинга и других недобросовестных действий страховщиков.

Вывод

На первый взгляд во введении нового вида страхования можно увидеть противоречие. Оно должно защитить вкладчиков, но при этом является более рискованным. С другой стороны ввод долевого страхования, вполне укладывается в текущую законодательную повестку, направленную на регуляцию инвестиционного рынка. Напомним, что недавно Госдума ввела обязательное тестирование для начинающих инвесторов.

Если рассматривать ввод нового страхового продукта, как меру направленную на регуляцию доступа к инвестициям широкого круга лиц, не имеющих специальных знаний в этой сфере, то такой шаг кажется вполне логичным. Долевое страхование — более сложный инвестиционный продукт, требующий определенных знаний в этой сфере. При этом его прозрачность и гибкость позволяет инвестору самому регулировать развитие вложений и учитывать возможные риски.