Обзор ПСБ: что будет происходить с валютой, ценами на нефть и газ, фондовым рынком во втором полугодии 2022 года

Аналитики ПСБ рассказали, каким будет первое полугодие для российской экономики. Они предположили, какими будут курс рубля, цены на нефть и газ к концу года, какой уровень доходности стоит ждать от фондового рынка и на бумаги каких компаний стоит обратить внимание.

Итоги первого полугодия 2022 года и прогнозы на второе полугодие

- В период с января по июнь 2022 года деловая активность в мире находилась на спаде по нескольким причинам: рекордная инфляция, введение санкций в отношении России, ужесточение денежно-кредитной политики, рост рисков новой волны пандемии

- Высокий уровень цен и активный подъем ставок способствует ослаблению экономики в развитых странах к концу 2022 года

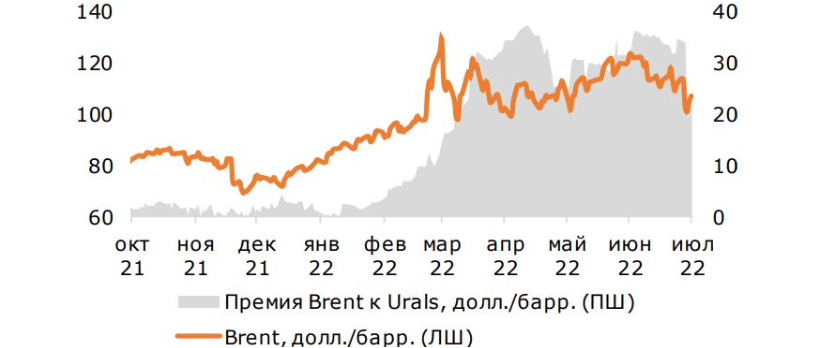

- Brent в ближайшие два месяца может вернуться к пиковым значениям весны — 130-140 долларов за баррель на фоне существующего спроса в странах Азии и развитых странах, а также прихода сезона ураганов в Америке. В конце текущего года цены на нефть марки Brent могут снизиться до 70-80 долларов за баррель. Дисконт Urals к Brent будет по-прежнему широким

- Ужесточение денежно-кредитной политики в Америке, спад в экономике США и ухудшение корпоративных итогов будут способствовать продаже акций. Индекс S&P 500 опустится в зону 2500-2800 пунктов.

- Экономике России будет существенно сложнее во втором полугодии. Спад потребления может уменьшиться, но ухудшится динамика инвестиций. Однако прогнозируется восстановление импортных поставок в Россию

- Во второй половине 2022 года ожидается, что доходность десятилетних ОФЗ уменьшится до 8% годовых. Экономисты ПСБ в преддверии снижения ключевой ставки рекомендуют покупать облигации, выпущенные эмитентами 1-2 эшелона

- Индекс Московской биржи на конец года прогнозируется на уровне 2 500 пунктов. Снижение курса рубля, невысокие ставки и подстройка экономики под санкции поддержат рынок

- Спрос инвесторов будет перенаправлен с нефтегазовых компаний в сторону внутренних отраслей. Такие компании могут опережать акции экспортеров. Рекомендуется обратить внимание на акции тех компаний, которые сохранили выплаты или готовы их осуществить во второй половине года, а также на ценные бумаги компаний, в меньшей степени подверженные рискам на фоне санкций

Перспективные участники фондового рынка

Аналитики ПСБ рассказали о своих фаворитах на фондовом рынке России и дали их краткую характеристику. В их число вошли:

- Детский мир — характеризуется привлекательным финансовым положением и высоко конкурентными позициями. Доля продаж и прямого импорта в России выросла в компании на 44 от общего объема. Она менее подвержена санкционному воздействию. Благоприятным моментом для нее является непростое положение на рынке коммерческой недвижимости за счет сокращения расходов на аренду и развития продаж в сети

- ПИК — это один из самых крупных девелоперов в нашей стране. Генератором улучшения его финансовых итогов является активизация жилищного кредитования на фоне снижения ключевой ставки ЦБ и улучшения условий по льготным программам. На российском рынке существенно снизились цены на сталь, что благоприятно воздействует на рентабельность компании

- МТС — крупная компания на рынке телекоммуникационных услуг в России. У нее умеренная финансовая нагрузка. На фоне усиления позиций рубля увеличивается востребованность внутренних секторов. ПСБ предполагает, что компания сохранит выплату дивидендов, а также промежуточных. Это позволит ценным бумагам компании занять лидирующие позиции на фондовом рынке

- АФК Система — большой многопрофильный холдинг, который включает активы OZON, Медси, МТС, Сегежи и Биннофарм. Ее акций существенно недооценены относительно активов, входящих в холдинг. ПСБ особенно отмечает сильную управленческую сторону компании. Ожидается, что она быстро адаптируется к новым условиям и может выплатить дивиденды

- Магнит — крупный ритейлер. По мере замедления темпов инфляции финансовые показатели компании могут стать лучше. На фоне кризиса она сможет существенно вырасти благодаря вытеснению с рынка более слабых участников и цифровизации

- Интер РАО — крупная российская компания, специализирующаяся на производстве электроэнергии. У компании хорошие показатели: низкая финансовая нагрузка, существенный запас средств, чистый денежный поток, что пока не отразилось на стоимости ее акций

Как изменятся цены на нефть и газ

После событий на Украине цены на нефть в России соответствовали отметке выше 110 долларов за баррель. Антироссийские санкции и нежелание западных стран покупать нефть нашей страны привели к повышению спроса на иные марки нефти, а также увеличению дисконта Urals к Brent. При этом неспособность ОПЕК и США увеличить добычу и компенсировать российские поставки нефти, а также дефицит мощностей НПЗ спровоцировали активное повышение цен.

Сейчас в связи с опасениями рецессии в мировой экономике в совокупности с укреплением американской валюты мировые цены на Brent вернулись к отметке около 100 долларов за баррель, как было до начала событий на Украине. Не исключается также вариант, что стоимость нефти Brent в ближайший месяц может составить 90 долларов за баррель.

К концу года ее стоимость может составить 70-80 долларов за баррель. Дисконт Urals к Brent прогнозируется ПСБ по-прежнему широким на фоне увеличения издержек и малой доступности нефтяным компаниям из России рынков сбыта. Не исключается и ужесточение санкций к концу текущего года. Это благоприятно отразится на экономиках стран, которые будут покупать российскую нефть. Речь идет о Китае и Индии.

Непростой будет ситуация на рынке газа. Небольшие объемы поставок газа в страны ЕС могут остаться прежними. Не исключено, что цены на газ в Европе составят 1 500-2 000/1 000 долларов за кубический метр. При этом они способны достичь максимальных значений в период отопительного сезона.

Что будет с валютой к концу 2022 года

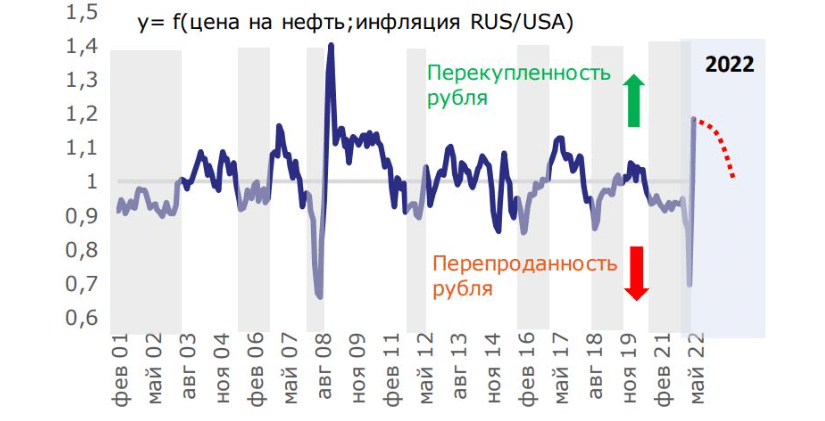

Рубль сильно укрепился и отклонился от модельных значений, которые ориентированы на цену нефти и инфляцию. Его курс оказался ниже, чем в кризисные 2008-2009 годы. Существует несколько причин усиления позиций национальной валюты:

- Усиленный контроль за выводом капитала из России

- Сокращение импорта

- Жесткие санкции

Все это привело к снижению спроса на иностранную валюту. После активного взлета в феврале-марте к апрелю курс национальной валюты стал укреплять свои позиции. По мнению ПСБ, рубль вернется к модельным уровням, но это может занять 1,5-2 года.

Укрепление национальной валюты невыгодно экспортерам и бюджету России. Сейчас бюджет защищен сверхдоходами, получаемыми за счет высоких сырьевых цен.

В данном случае экспортеры страдают в первую очередь, поскольку они не могут быстро перенаправить поставки с Европы на Азию, и у них небольшой запас маржи.

С учетом возможной рецессии в экономике, снижения цен на нефть, а также влияния санкций на экспортные поставки и восстановление импорта в ПСБ прогнозируют к концу 2022 года снижение курса рубля до уровня 70-80 рублей за доллар. Это может ускорить валютные интервенции в рамках бюджетного правила.

Новый фондовый рынок в 2022 году

После событий февраля, на Московской бирже объемы торгов сократились во всех секциях. Исключение составил денежный рынок (РЕПО и кредитно-депозитарные операции). Главной причиной этого стала заморозка средств нерезидентов в объеме 11-12 трлн рублей. Их доля в общей массе составляет примерно 50% объема торгов на бирже.

Инфраструктурный бизнес оказал отрицательное воздействие на торговлю. В марте этого года был нарушен обмен данными между НРД и Euroclear. Это создало проблемы в торговле иностранными бумагами и частью депозитарных расписок и еврооблигаций.

В итоге это привело к тому, что рынок стал зависеть в основном от активности физлиц. В июне на их долю пришлось 72% объема торгов и 68,6% объема торгов на срочном рынке.

Количество уникальных клиентов на Московской бирже продолжило расти. В июне оно достигло 20 млн. При этом уменьшился объем средств физлиц. Это обусловлено их переоценкой.

В ПСБ прогнозируют, что в связи со снижением ставок в банках, стабилизацией экономики в России и с отсутствием более привлекательных инвестиционных альтернатив, востребованность фондового рынка во второй половине года может повыситься. Это увеличит объемы средств физлиц на бирже и благоприятно повлияет на рынок в целом.

Активного притока не стоит ожидать. Инвесторы-физлица находятся в режиме ожидания и не стремятся к активному наращиванию портфеля.

В банке отмечают, что к лету объемы торгов акциями на Московской бирже начали постепенно восстанавливаться. На фоне высокой неопределенности из-за новых санкций, а также ухода с рынка нерезидентов в марте-апреле был спад объемов торговли на бирже. Некоторые инвесторы решили внести свои деньги на банковские вклады, у которых на тот момент были высокие ставки.

Вслед за закрытием краткосрочных депозитов и привыкания к санкционным условиям постепенно стали возобновляться и объемы торгов. В конце июня был зафиксирован всплеск, который обусловлен отказом Газпрома выплачивать дивиденды за прошлый год. По этой причине значительно увеличилась волатильность на рынке. Объемы торгов достигли 113 млрд рублей.

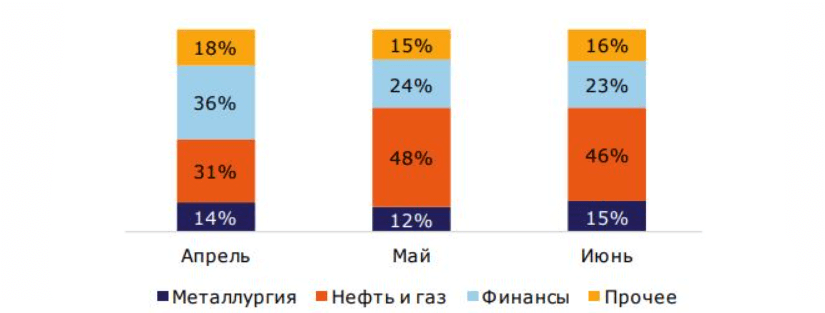

После мартовского перерыва внимание инвесторов в торгах переориентировалось с сектора финансов на ценные бумаги нефтегазовых компаний. Это обусловлено тем, что против ведущих банков были введены блокирующие санкции, и они отказались от выплаты дивидендов. При этом санкции способствовали удорожанию энергоресурсов, что повысило привлекательность акций нефтегазовых компаний.

В ПСБ предполагают, что после отказа Газпрома от выплаты дивидендов и укрепления рубля внимание инвесторов будет перенаправлено с нефтегазового сектора на внутренние отрасли и банки.

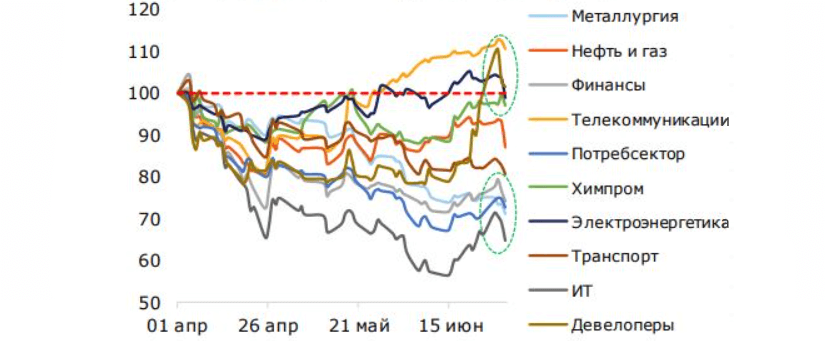

Результаты второго квартала 2022 года показали, что только два подындекса отраслей продемонстрировали положительные изменения. Речь идет о ценных бумагах телекомов и застройщиках. Аутсайдерами стали потребительский сектор и ИТ из-за преобладания в них депозитарных расписок. Санкции также сильно отразились на финансовых и металлургических компаниях.

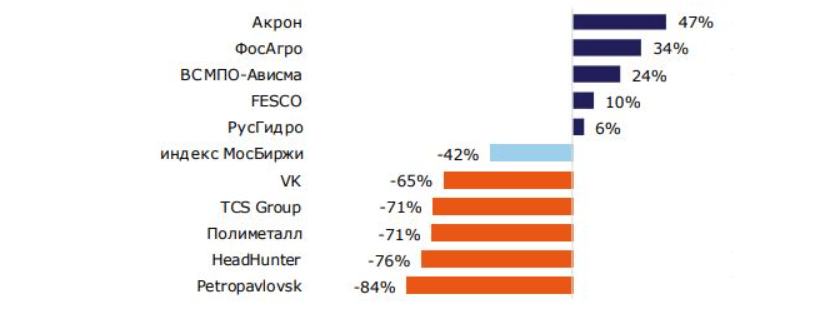

Во втором квартале этого года повысились в цене акции компаний, на которые не распространяются санкции и перспективам их бизнеса ничего не угрожает. Например, акции Акрона и ФосАгро стали более востребованными из-за роста цен на удобрения, а в отношении акций FESCO сыграло роль перенаправление поставок в страны Азии.

Самую худшую динамику по результатам второго квартала показали депозитарные расписки компаний. Опасаясь блокировки расписок из-за санкций, инвесторы решили их пораньше продать. Бумаги компании Petropavlovsk обвалились из-за невозможности обслуживать долг и реализовать золото после санкций. Вероятно, ей придется продать свои активы, чтобы удовлетворить требования кредиторов.

Доходность фондового рынка во втором полугодии 2022 года

В связи с вводом санкций отечественные компании стали отменять или переносить выплату дивидендов за прошлый год на более поздний срок. Так они стараются возместить свой ущерб и сохранить средства. Кроме того, у некоторых компаний была зарубежная структура владения. Им потребовался перевод активов в Россию. В итоге доходность фондового рынка уменьшилась с прогнозируемых 9% до 1%.

Результаты второго квартала этого года показали, что акции компаний, которые ранее не обладали высокой доходностью, продемонстрировали сильный спад на фоне отказа от дивидендных выплат.

Сильное снижение доходности выявлено в нескольких сегментах:

- Металлургии — Северсталь, ММК и НЛМК

- Ритейлеров — М.Видео, Детский мир

- Газовом — Газпром

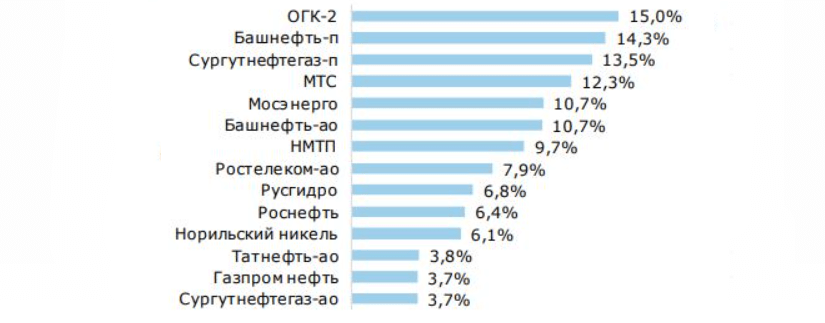

В ПСБ не исключают, что во второй половине года некоторые компании все же восстановят выплату дивидендов. В таком случае доходность фондового рынка может повыситься до 3-4%. В числе таких компаний могут оказаться ФосАгро, ПИК и Детский Мир.

Какой будет ключевая ставка к концу 2022 года

На фоне замедления темпов инфляции и резкого усиления позиций национальной валюты ЦБ начал снижать ключевую ставку. Монетарная политика перешла в стадию активного стимулирования экономики России. В ПСБ отмечают, что пока уменьшение ставки не привело к восстановлению кредитования. Это означает, что нужен более серьезный стимул с учетом склонности граждан и бизнеса к накоплению. Аналитики ПСБ считают, что к концу 2022 года ключевую ставку снизят до 8%.

Более существенное снижение ключевой ставки может быть вызвано усилением дефляции. Сейчас прослеживаются черты сезонной дефляции на продукты питания. Также цены уменьшаются на некоторые непродовольственные товары — лекарства, строительные материалы, электронику. При сохранении сильных позиций национальной валюты снижение цен может сохраниться. Отмечена также дефляция в сырьевой промышленности, что может отразиться на иных отраслях экономики.

Источник: ПСБ