Как ключевая ставка ЦБ влияет на мою жизнь

Комфорт, уровень жизни и экономические возможности гражданина России сильно зависят от ключевой ставки Центробанка. В этой статье разберем, что такое ключевая ставка и как именно она влияет на нашу жизнь.

Что такое ключевая ставка

Ключевая ставка Центрального Банка России — основной инструмент регулирования денежно-кредитной ситуации в стране. Ее назначение — обеспечение ценовой стабильности.

Ключевая ставка устанавливается советом директоров Банка России 8 раз в год, но иногда ставку могут менять внепланово, как, например, это было 27 февраля 2022 года.

На что влияет ключевая ставка

Основная задача ключевой ставки — поддержание низкого и предсказуемого роста цен. Это возможно при низкой инфляции на протяжении длительного периода. Наиболее благоприятный уровень инфляции для России — 4%.

Такие условия позволяют людям откладывать деньги на будущее и не бояться, что они обесценятся. Или брать кредиты без страха, что их нечем будет выплачивать. Компаниям легче планировать свое развитие на долгую перспективу. Это благоприятно сказывается на экономическом росте страны.

Таким образом, ключевая ставка влияет на кредитную и экономическую активность страны.

Как ключевая ставка влияет на кредиты и ипотеки

При повышении ключевой ставки деньги становятся дороже. Поэтому увеличиваются проценты по кредитам и ипотеке. В такой ситуации люди склонны меньше тратить и больше сохранять. В итоге потребительский спрос падает, а цены перестают расти. Рост инфляции замедляется.

При понижении ключевой ставки деньги дешевеют. Проценты по кредитам снижаются. Кредитная способность населения увеличивается. Люди больше тратят, меньше сберегают. В результате повышения спроса на товары и услуги цены и инфляция тоже растут.

Я взял кредит до изменения ставки

Закон о потребительском кредитовании №353-ФЗ от 21 декабря 2013 года запрещает банкам в одностороннем порядке изменять процентные ставки по действующим кредитам для физических лиц. Поэтому платежи по взятым ранее кредитам всегда остаются без изменений.

Для юридических лиц ситуация иная — почти во всех договорах банки оставляют за собой право на изменение процентной ставки. Поэтому повышение ключевой ставки может привести к удорожанию уже действующих кредитов для юрлиц.

Я взял ипотеку до изменения ставки

Для физлиц повышение процентов по оформленной ранее ипотеке также невозможно.

Зависимость процента по кредиту от ключевой ставки ЦБ сегодня сохраняется только в ипотечных продуктах на очень крупные суммы. Такие случаи крайне редки.

Как ключевая ставка влияет на вклады

Как и в случае с кредитами, при повышении ключевой ставки процент по депозитам увеличивается. Это выгодное время для открытия долгосрочного вклада.

Я открыл вклад до изменения ставки

Изменения ключевой ставки Банка России не влияют на процент по действующим вкладам. Это значит, что при ее повышении открытые ранее вклады становятся менее выгодными. А при понижении — наоборот. Поэтому лучше всего открывать вклады при высокой ключевой ставке.

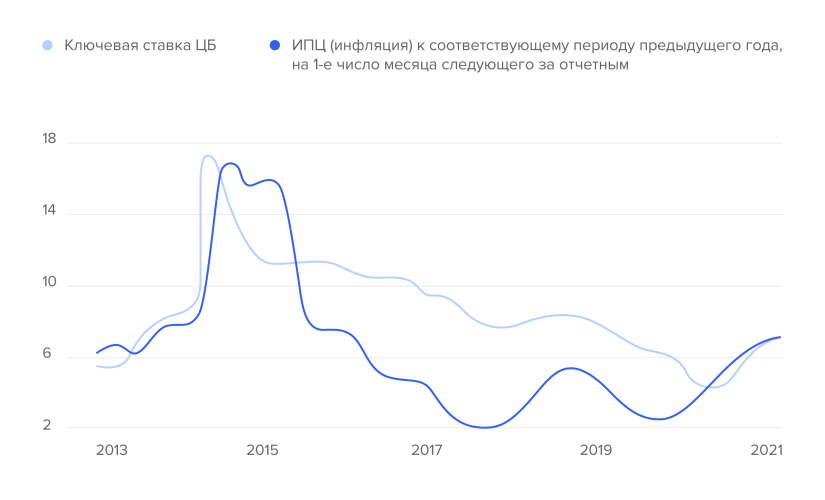

Что происходило с инфляцией при изменении ставки ЦБ

На графике видна динамика и взаимосвязь инфляции и ключевой ставки ЦБ. При повышении ставки Центробанка инфляция в России повышается, а затем постепенно стабилизируется. При понижении ключевой ставки инфляция также снижается.

В случаях значительных колебаний ставки ЦБ изменение курса инфляции может запаздывать. Поэтому могут возникать ситуации, когда ставка Центробанка снижается, а инфляция еще растет. Так было в 2014 году.

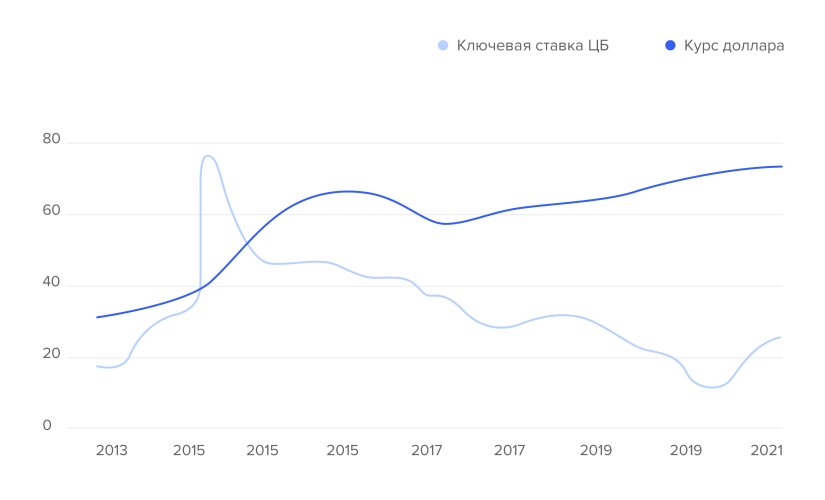

Что происходило с курсом доллара при изменении ставки ЦБ

Курс доллара при повышении ключевой ставки ЦБ растет, а при ее снижении — падает. Также возможны задержки перестройки курса доллара в соответствии со ставкой ЦБ при резких изменениях последней.

Вывод

Центробанк следит за экономической ситуацией в мире. И при необходимости меняет ключевую ставку, чтобы сдержать рост цен и инфляцию.

Когда ключевая ставка повышается, населению невыгодно брать кредиты и ипотеки, так как процентная ставка по ним также растет. Но это отличная возможность заработать на долгосрочном вкладе. И наоборот, снижение ключевой ставки — благоприятное время, чтобы взять кредит, а вклады на долгий период себя не оправдают.

Ставки по действующим кредитам и вкладам всегда остаются неизменными. Поэтому заемщики могут спать спокойно — больше, чем есть, за кредит платить не придется. В это время со вкладами стоит повременить или ориентироваться на краткосрочные депозиты.

Курс доллара и инфляция следуют за графиком ключевой ставки: при повышении растут, а при понижении — падают.