Почему в России растет потребление мяса птицы, но его производство может снизиться во втором полугодии

Мясо птицы составляет 50% мясного рациона среднестатистического россиянина. С каждым годом потребление этого вида мяса на одного человека растет. Однако эксперты прогнозируют спад производства этого продукта во второй половине 2022 года.

Импортная зависимость

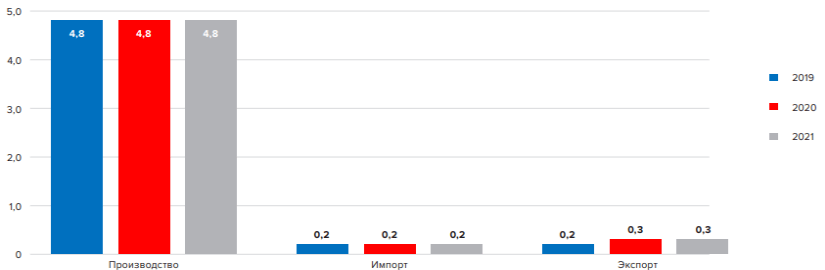

Аналитики Национального рейтингового агентства провели исследование аграрного сектора России в части производства мяса птицы. Оказалось, что птица стала одним из самых локализованных сегментов данного сектора. Внешнеторговые обороты данного продукта являются несущественными по сравнению с производством и затрагивают в основном дружественные страны. Импортные поставки продукции поступают из Бразилии и Беларуси, а экспорт направляют в Китай, Саудовскую Аравию и Казахстан.

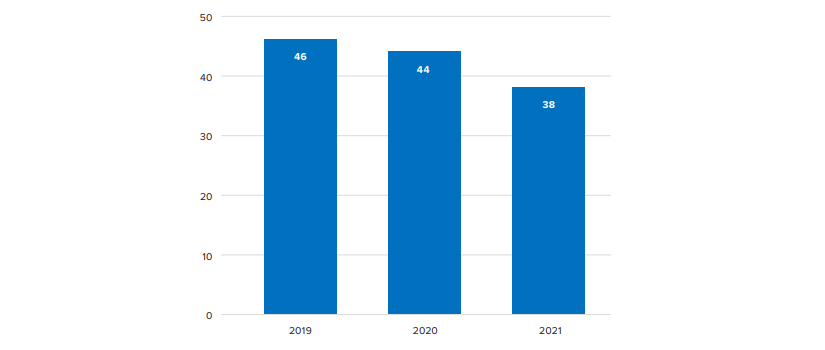

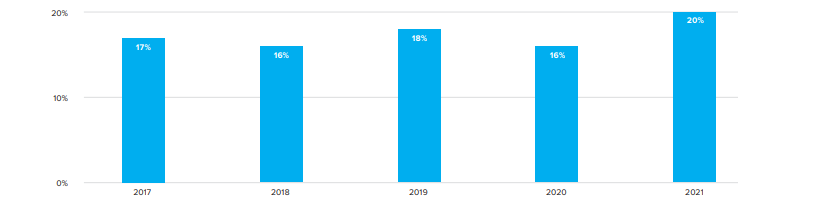

Эксперты отметили, что в нашей стране постепенно решается проблема зависимости от инкубационного яйца. Зависимость от импортных поставок в текущем году уменьшится с 20% в 2019 году до 10% в текущем году. При этом импортные поставки из недружественных стран могут постепенно заменить турецкой продукцией. Импортозамещение стало возможным благодаря господдержке, нацеленной на полное замещение племенной цепочки. Аналитики НРА согласны с расчетами Министерства сельского хозяйства РФ в отношении того, что Россия сможет на 100% заместить зарубежный племенной материал к 2025 году.

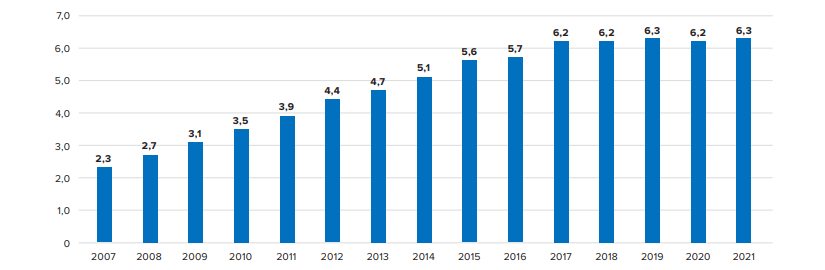

За последнее пятилетие объем производства птицы стабилизировался на отметке 6,2-6,3 млн тонн в живом весе. Темп прироста в среднем составил 1-2%. Курица по объему производства доминирует — 6,1-6,2 млн тонн. В период с января по апрель текущего года в России произвели 2,2 млн тонн мяса курицы. Это на 8% превышает объемы производства 2021 года. Эксперты отмечают, что во втором полугодии его производство может снизиться из-за общей экономической турбулентности и замедления инвестирования.

Аналитики НРА считают, что по результатам текущего года производство куриного мяса в живом весе может увеличиться на 2-3%. Такие темпы прироста могут сохраниться в течение 2-3 лет. Ключевой точкой наращивания является экспорт в дружественные страны.

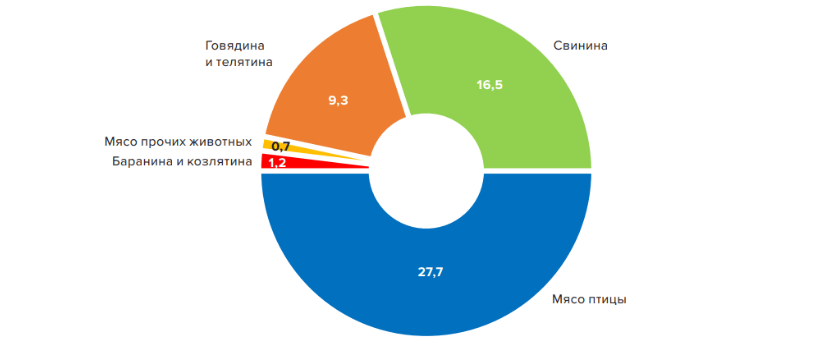

Мясо птицы составляет 50% мясного рациона среднестатистического россиянина. По сведениям Росстата, в 2020 году его потребление на одного человека составило 27,7 кг. Это на 3% выше, чем в 2019 году. Агентство считает, что в 2022 году потребление мяса птицы увеличится до отметки в 29-30 кг на человека.

Популярность курятины объясняется ее относительно доступной ценой. Агентство прогнозирует рост доли мяса птицы в потреблении из-за существенного повышения цен — в первом полугодии 2022 года на 2%. При этом отмечаются имеющиеся риски для существенно более дорогой индейки и усиление конкуренции со свининой. Во втором полугодии текущего года изменение цены на куриное мясо может ускориться до 5% из-за необходимости компенсации производственных затрат и неполного замещения импортных инкубационных яиц.

Лидеры рынка

ПАО «Группа Черкизово» занимает лидирующие позиции на российском рынке производства курятины. Компания выпустила 813 тысяч тонн мяса бройлеров. Доля рынка компании составляет 12-13%. Следом идет группа агропредприятий «Ресурс» с максимальным приростом за год 9,8% или 100 тысяч тонн. Годовой объем производства компании составил 808 тысяч тонн мяса. Третье место по объему производства заняло АО «Приосколье», выпустившее 424 тысяч тонн куриного мяса. Свыше 43% рынка в данном сегменте занимают пять ведущих производителей, а доля десяти предприятий, специализирующихся на производстве курятины, составляет более 57%.

По мнению агентства, в прошлом году три четверти предприятий, специализирующихся на производстве куриного мяса, сработали с прибылью. В результате медианная рентабельность операционной прибыли этих компаний составила 8%, а чистой прибыли — 6%. Показатели компаний в текущем году могут улучшиться при условии, что внутренняя цена на корма уменьшится на фоне хорошего урожая.

Специалисты НРА придерживаются мнения, что зависимость от импортных поставок инкубационного яйца в прошлом году могла уменьшиться с 20% до 15%, а в текущем году может снизиться до 10%.

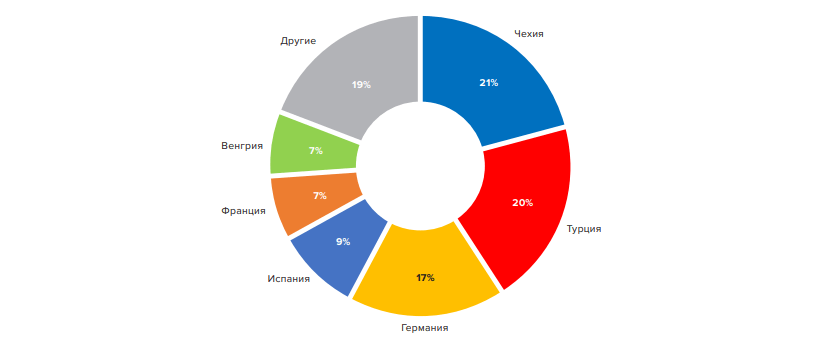

Согласно таможенным статданным, в 2021 году 76% домашних куриных яиц для инкубации поставлено из стран Евросоюза, основная часть пришлась на Германию и Чехию. При этом прослеживается тренд к замещению на отечественное сырье. В связи со стабилизацией производства мяса птицы импортные поставки инкубационного яйца в прошлом году уменьшились на 13%.

Некоторые ведущие производители запустили собственное производство, благодаря чему полностью обеспечили себя собственным инкубационным яйцом. Запуск собственного производства стимулировали нарушенные логистические каналы во время эпохи Covid-19, ввод ограничений на импортные поставки яиц и поддержка со стороны государства.

В августе прошлого года в России было принято постановление, согласно которому возмещается 20% прямых затрат на создание племенных предприятий по сельскохозяйственной птице. Расчеты Минсельхоза свидетельствуют о том, что данная мера обеспечит непрерывную работу птицефабрик и к 2025 году почти на 100% заместит зарубежный племенной материал.

Стоит отметить, что птица — это самый популярный вид мяса. Результаты выборочного исследования Росстата свидетельствуют о том, что среднестатистический россиянин потребляет практически втрое больше мяса птицы, чем телятины и говядины, а также на 70% больше, чем свинины. При этом самым востребованным мясом птицы является курица. Это обусловлено ее ценовой доступностью.

Конкуренты курятины

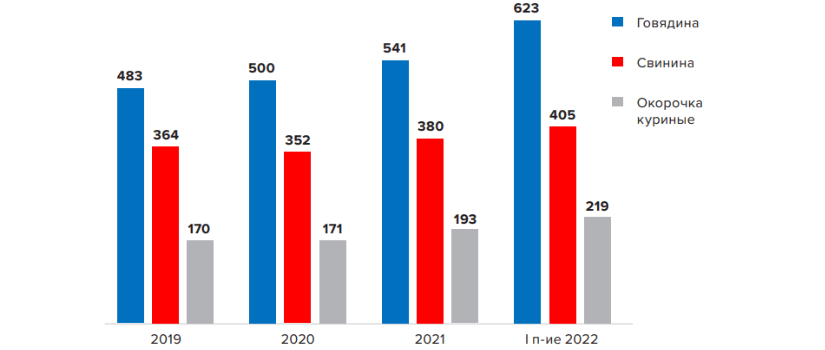

По состоянию на 15 июля 2022 года цены на курятину увеличились на 1,84% по отношению к декабрю 2021 года. При этом цены на говядину выросли на 14%, а на баранину — на 9,18%. Стоимость свинины практически не изменилась (+0,51%). Данная ценовая политика обостряет борьбу между курятиной и свининой за место на столе россиянина. Однако замена курятины свининой и наоборот не представляется возможным из-за разницы в содержании жиров на фоне повышения популярности контроля за питанием, а также в свете соблюдения религиозных предпочтений.

В первые пять месяцев текущего года производство мяса и субпродуктов из домашней птицы выросло на 6,7% за год. Агентство прогнозирует, что из-за роста предложения повышение цен на курятину будет значительно меньшим общей инфляции по результатам этого года. При этом во второй половине года изменение цен может ускориться благодаря необходимости возмещения увеличившихся затрат производства и неполного замещения зарубежных инкубационных яиц. Аналитики ожидают, что рост цен на мясо кур по результатам года составит не более 5%.

Оценка отрасли

НРА оценивает отрасль сельскохозяйственной птицы как достаточно устойчивую. По данным отчетности более 600 предприятий с ОКВЭД «Разведение сельскохозяйственной птицы» и общей выручкой 850 млрд рублей по результатам 2021 года 73% юрлиц сработали с прибылью.

Медианная рентабельность операционной прибыли составила 8%, а чистой прибыли — 6%. Компенсация процентных расходов операционной прибылью составляет более 8%. Общий долг отрасли составил 408 млрд рублей. Медианная долговая нагрузка таких компаний, по расчетам НРА, составила 3-3,5х «Чистый долг / EBITDA» — характеризуется умеренным уровнем при наличии доступа к льготному кредитованию.

25 топовых предприятий рынка произвели примерно три четверти бройлеров в нашей стране. Зачастую компании данной отрасли специализируются на выпуске различных видов мяса, в том числе на переработке, производстве кормов, растениеводстве и иных сопутствующих видах деятельности.

43% рынка находятся под контролем следующих групп:

- «Черкизово»

- «Ресурс»

- «Приосколье»

- «Агрокомплекс» им. Н.И. Ткачева

- «Белгранкорм»

В 2021 году лидирующие позиции по максимальной рентабельности за последние пять лет заняла группа «Черкизово».

Источник: НРА