Как получить налоговый вычет по ИИС

Григорий, после того как вы заключили договор с брокером, открыли индивидуальный инвестиционный счет (ИИС) и перечислили на него денежные средства, вы сможете получить налоговый вычет. Для этого нужно пройти 3 этапа: связаться с налоговой службой, подать документы и дождаться решения по вашему вопросу. Но обо всем — по порядку.

Что такое налоговый вычет по ИИС?

Под инвестиционным налоговым вычетом понимается возврат части налога на прибыль. В этом есть особый смысл. Государство стимулирует граждан вкладывать денежные средства в финансовые организации и предоставляет инвесторам более выгодные условия по ИИС, нежели по брокерским счетам.

Инвестор вправе оформить один из 2 типов вычета:

- Вычет типа А — возврат части инвестиций, внесенных на счет в течение года, в размере 13%

- Вычет типа Б — отсутствие налогообложения по доходам от инвестиционного счета (освобождение от НДФЛ по доходам от операций на бирже)

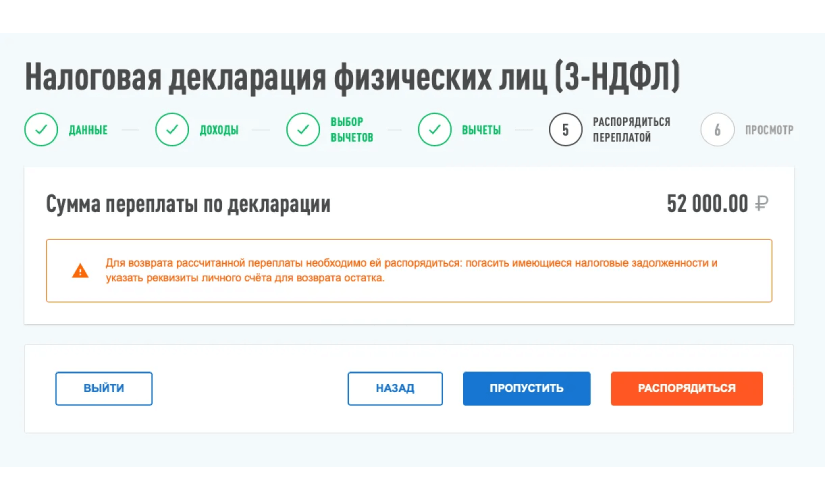

В первом случае налоговая вычитает инвестиции из налогооблагаемого дохода. Вычет можно оформлять ежегодно за предыдущий отчетный период (календарный год). Его максимальный размер составляет 52 000 рублей. Такую сумму можно получить с пополнения счета на 400 000 рублей в течение года. Вариант подойдет людям, получающим белую заработную плату, с которой удерживается налог 13%, если они не планируют получать сверхдоходы от инвестиционного счета, но заинтересованы в ежегодном получении вычета.

Второй вариант — отсутствие налогообложения по доходам с инвестиций — подойдет инвесторам, чей доход не облагается НДФЛ. Это выгодно тем, кто планирует получать крупные дивиденды и пополнять индивидуальный инвестиционный счет более чем на 400 000 рублей в год либо рассчитывает накопить внушительную сумму на ИИС за несколько лет. Вычет типа Б предоставляется только при закрытии счета, причем не ранее чем через 3 года.

Очевидно, что первый вариант более привлекателен для большинства инвесторов, так как прибавляет к суммарной доходности дополнительные 13%. Воспользоваться своеобразным кэшбэком от государства просто, но нужно учесть определенные нюансы:

- Не любой налог с дохода относится к НДФЛ — например, ИП на УСН 6%, хоть и платят налог, но он не подоходный, и вычет за него вернуть не получится

- Подать декларацию на возврат НДФЛ (по вычету типа А) можно в течение трех лет со дня уплаты в бюджет

- Для получения вычета типа Б нужно предоставить брокеру справку из ФНС о том, что вы еще не воспользовались правом на вычет типа А — только тогда он не удержит подоходный налог при расторжении договора

Формально инвестор может получить вычет через налоговую, подав декларацию (п. 3 ч. 4 ст. 219.1 НК РФ). Но вы вправе сделать это и через своего брокера, так тоже можно.

Условия получения налогового вычета

Опция доступна только налоговым резидентам РФ, то есть людям, которые проживают и официально работают (получают декларируемый доход) в стране не менее 6 месяцев. Для получения бонуса от государства также нужно выполнить следующие требования:

- Не закрывать счет хотя бы 3 года с момента его открытия

- Иметь только один ИИС — получить вычет можно лишь по одному счету

Минимальный возраст инвестора должен составлять 18 лет, как и в случае со стандартными брокерскими счетами и счетами доверительного управления. При этом некоторые брокеры и УК позволяют открывать счета лицам младшего возраста (14–16 лет), но проводить сделки можно будет только с письменного согласия их законных представителей.

Пошаговая инструкция о том, как получить вычет по ИИС

Алгоритм действий инвестора прост:

Зарегистрироваться в личном кабинете на сайте ФНС

Получить НЭП — неквалифицированную электронную подпись

Собрать пакет документов: скан-копию брокерского договора, подтверждение зачисления денежных средств на ИИС, справку о доходах и суммах налога физлица (ранее — 2-НДФЛ)

Заполнить 3-НДФЛ и заявление на вычет

Дождаться, когда инспекторы рассмотрят декларацию и перечислят деньги на ИИС

Рассмотрим каждый из указанных шагов детально.

Регистрация в ЛК на сайте налоговой

Необходимо найти свое отделение налоговой (по месту регистрации) и телефон на сайте ФНС. Задайте оператору вопрос, как можно получить логин и пароль от аккаунта. Скорее всего, вам придется явиться в офис с паспортом РФ. Если вы обращаетесь в другое отделение, например, находясь в другом районе или городе, то дополнительно потребуется предоставить ИНН.

Вам нужно лично проехать в отделение налоговой, взять талон электронной очереди, сообщить оператору цель обращения, передать удостоверение личности и получить листок с регистрационными данными. Можно сразу авторизоваться в личном кабинете, но данные отобразятся в течение трех суток, в том числе: объекты налогообложения, 2-НДФЛ и другие справки. Рекомендуется сразу же сменить временный пароль на постоянный.

Через ЛК вы сможете отслеживать суммы начисленных налогов, оплачивать налоговые декларации, получать отчетность, формировать декларацию 3-НДФЛ и подавать документы на вычет. Все в режиме онлайн, что очень удобно.

Получение электронной подписи

В налоговой декларации, независимо от ее формы (бумажной или электронной), должна стоять подпись налогоплательщика. При дистанционной подаче потребуется электронная подпись. Получить сертификат НЭП можно в личном кабинете ФНС:

- Перейти на вкладку «Получить ЭП»

- Придумать пароль для доступа к сертификату (его нужно запомнить или записать)

Теперь можно перейти к заполнению документов на вычет по инвестиционному счету.

Имейте в виду: электронную подпись можно использовать только на сайте ФНС с помощью НЭП не получится заверить какие-либо другие документы, кроме как на портале налоговой.

Подготовка документации

Вам потребуется заполнить декларацию 3-НДФЛ и собрать следующий пакет документов:

- Справку о доходах (ранее она называлась 2-НДФЛ) за год, в котором пополняли счет. Является подтверждением уплаты подоходного налога за конкретный период. Документ можно запросить у работодателя. Если же он уже подал годовой отчет, то данные автоматически отобразятся на сайте ФНС

- Скан-копию договора об открытии брокерского счета — договор на ведение, брокерское обслуживание, уведомление о присоединении к регламенту или генеральное соглашение. Название может отличаться, но суть ясна

- Подтверждение зачислений средств на счет — ПКО, платежное поручение или отчет брокера с поручением на перечисление денег

Например, если вы внесли деньги в кассу финансовой организации, то банк перечислил их брокеру для последующего зачисления на ваш инвестиционный счет. В кассе вам должны были выдать приходный кассовый ордер (ПКО) и чек, которые нужно приложить к декларации.

Заполнение 3-НДФЛ

Это можно сделать в режиме онлайн или загрузить заранее заполненный файл. В первом случае вам потребуется:

Авторизоваться на ФНС

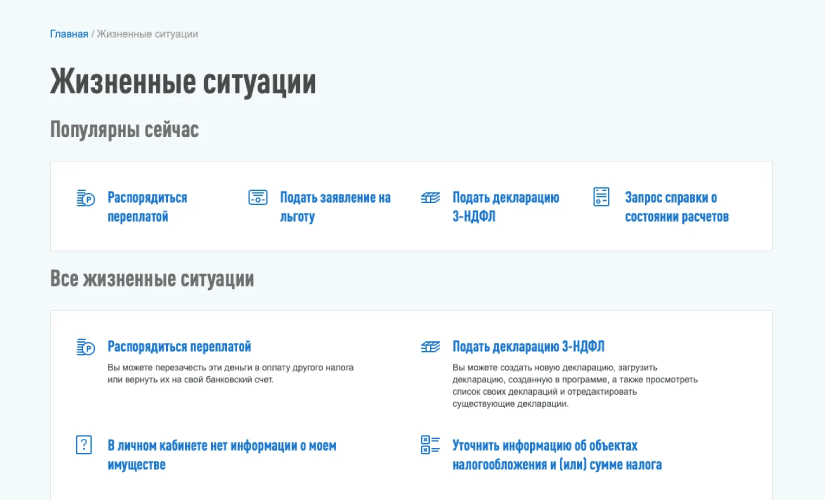

Перейти в раздел «Жизненные ситуации» и выбрать опцию «Подать декларацию 3-НДФЛ»

Последовательно заполнить все поля — часть информации будет отражена автоматически, при наличии ошибок нужно связаться с налоговой

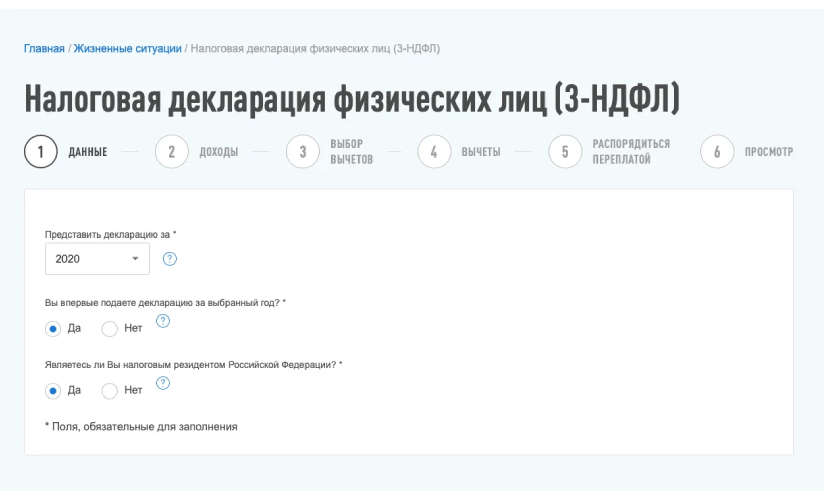

Выбрать год, в котором вы вносили денежные средства на счет, отметить галочкой чекбоксы о том, что вы подаете декларацию впервые за выбранный год, а также о том, что вы являетесь резидентом РФ

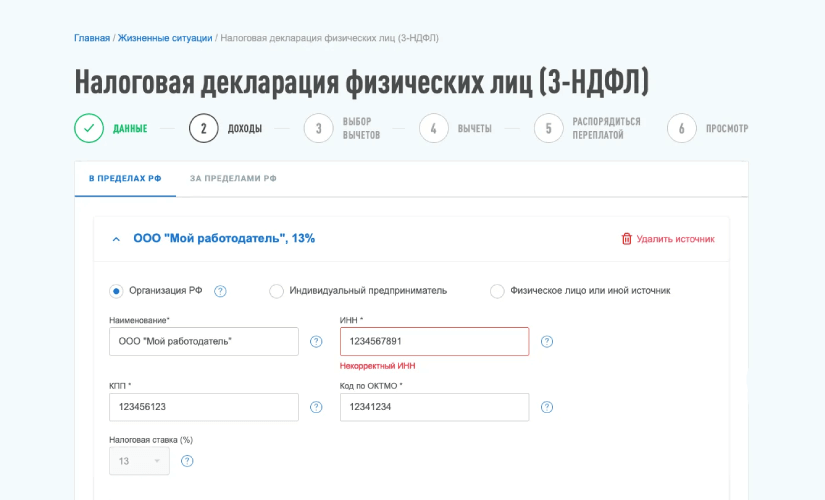

Указать доходы и их источники. Если работодатель сдал отчетность за год, то вы можете загрузить данные при помощи опции «Заполнить из справки». Если ее нет, придется внести сведения вручную: указать тип налогоплательщика, название организации, ИНН, КПП, код ОКТМО, вид и суммы доходов. Все нужные сведения есть в справке 2-НДФЛ. Добавить дополнительный доход можно, нажав на значок «+» в правом верхнем углу экрана. Налоговая ставка подгрузится автоматически — 13%

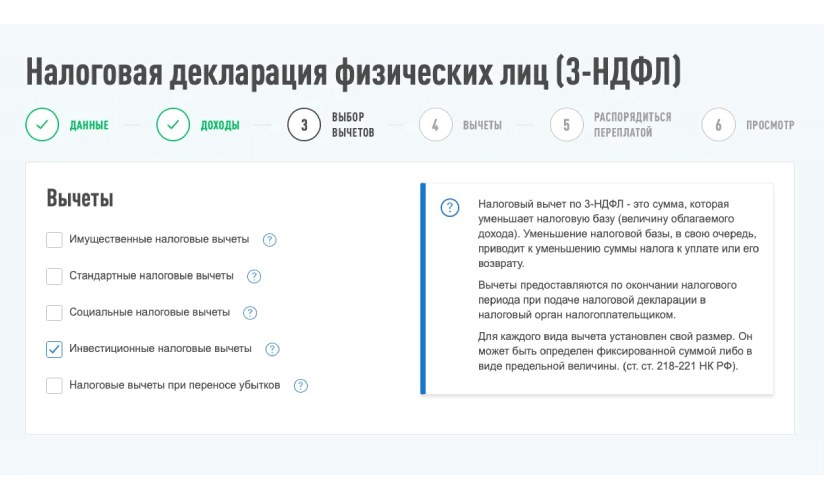

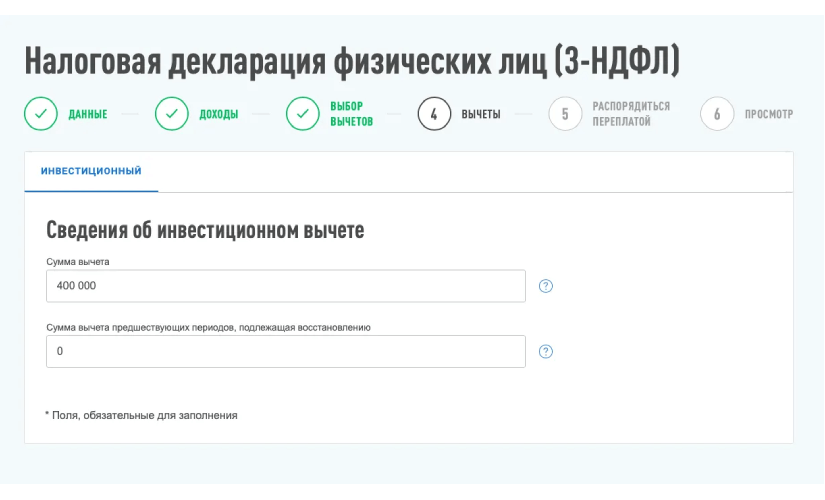

Выбрать вычеты, которые вы заявляете в декларации, отметив галочкой чекбокс «Инвестиционные налоговые вычеты»

Указать сумму, которую вы внесли за год на ИИС для оформления вычета

Нажать на кнопку «Распорядиться» и указать реквизиты счета для получения денег либо закончить заполнение онлайн-формы 3-НДФЛ, выбрав вариант «Пропустить»

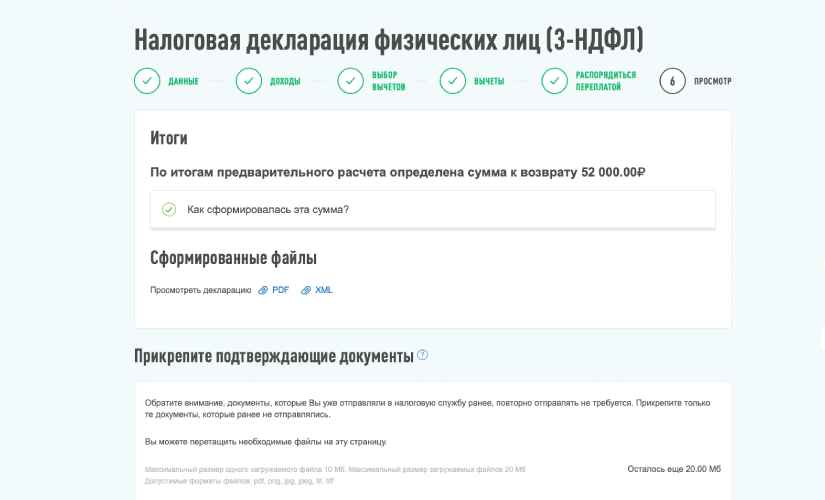

Загрузить фото документов (2-НФДЛ, договор с брокером, ПКО или квитанции). На этом этапе вы сможете увидеть сумму доступного налогового вычета

Ввести пароль от НЭП и нажать на кнопку «Подтвердить и отправить»

Получение ответа от ФНС

В среднем время ожидания составляет 4 месяца, хотя официальный срок рассмотрения заявлений налогоплательщиков — 3 месяца. Все зависит от отделения, за которым вы закреплены. Возврат осуществляется в течение месяца со дня подачи заявки, но сначала налоговики должны проверить данные, указанные в декларации.

Если применяется упрощенный порядок, то камеральная проверка займет месяц, а на возврат части налога отводится 15 суток. Результаты проверки отобразятся в личном кабинете. Если все в порядке, то статус решения изменится на «Исполнено».

Подведем итоги: вычет по ИИС в 2022 году можно оформить онлайн, как говорится, в два клика. Это проще, чем кажется на первый взгляд. Посетить отделение налоговой стоит один раз, чтобы иметь неограниченный доступ к сервису.

еКапуста

еКапуста Займер

Займер MoneyMan

MoneyMan Сбербанк

Сбербанк ВТБ

ВТБ Альфа Банк

Альфа Банк Курс доллара (USD)

Курс доллара (USD) Курс евро (EUR)

Курс евро (EUR) Курс юаня (CNY)

Курс юаня (CNY) Курс фунта (GBP)

Курс фунта (GBP) Курс лиры (TRY)

Курс лиры (TRY) Курс тенге (KZT)

Курс тенге (KZT) МТС Банк

МТС Банк Точка

Точка Тинькофф

Тинькофф