На что берет займы малый бизнес — тенденции 2021 года

Предприниматели стали брать больше займов в 2021 году — общая сумма выданных средств достигла 63,4 млрд рублей. Более трети бизнесменов обратились в МФО после отказа в банке. При этом долги возвращают вовремя — просрочек почти нет.

Цели микрозаймов

Центробанк отметил основные тенденции на рынке МФО в 2021 году. Чаще всего предприниматели берут займы на развитие бизнеса. Так, за первое полугодие 2021 года на эти цели выдано 98% займов. В основном деньги шли на пополнение оборотных средств. На поддержание бизнеса в период кризиса (вынужденные займы) деньги в долг брали редко.

Почти не отличается ситуация в государственных МФО. В них на развитие бизнеса выдано 89% займов. Также заемщики брали деньги и на другие цели: ремонт помещений, выполнение обязательств и рефинансирование кредитов.

Структура портфеля «плановых» микрозаймов за первое полугодие 2021 года (по количеству заключенных договоров), %

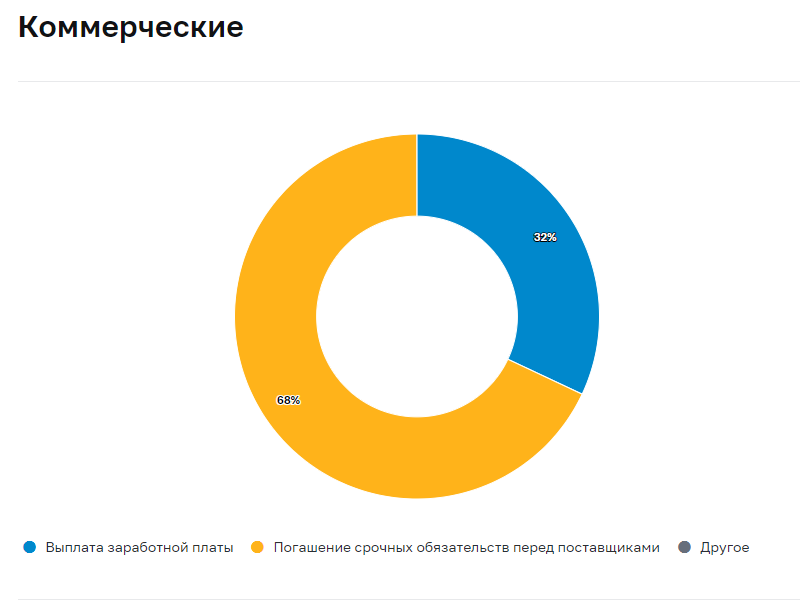

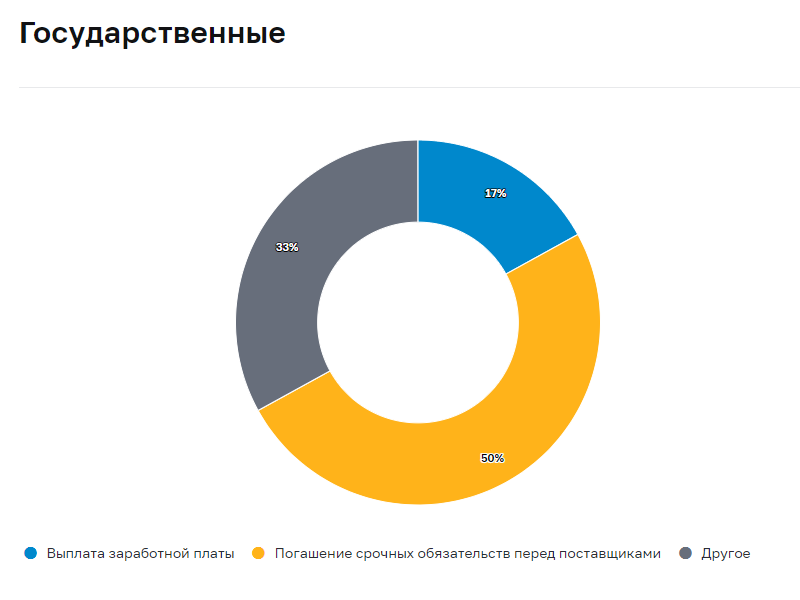

Несколько изменилась по сравнению с 2020 годом ситуация с займами, которые предприниматели были вынуждены брать для погашения обязательств. Заемщики стали реже обращаться за средствами для выплаты зарплаты, но спрос на займы для выплат поставщикам продолжает расти. По мнению регулятора, это может свидетельствовать о нехватке о недостатке оборотных средств в кратковременном срезе:

- Коммерческие МФО выдали на 25% больше займов для выплат поставщикам (68%), на выплату заработной платы в этом сегменте одобрено на 3% больше заявок (32% средств)

- Государственные МФО выдали на 13% больше займов на погашение обязательств перед поставщиками (50%). На зарплату сотрудникам было выдано на 9% меньше средств (16%)

Структура портфеля «вынужденных» микрозаймов за первое полугодие 2021 года (по количеству заключенных договоров), %

Портрет заемщика

При выдаче займов государственные МФО ориентируются на профиль бизнеса. В первую очередь одобряются заявки предприятий, действующих в приоритетных для региона отраслях экономики. Это обусловлено спецификой госфинансирования. Для коммерческих МФО этот фактор не имеет значительной роли.

Также 42% МФО отдает предпочтение бизнесу в малонаселенных и труднодоступных территориях.

Около 80% заемщиков коммерческих и государственных МФО — это микропредприятия. Чаще всего бизнес, для нужд которого оформляется займ, зарегистрирован более чем 3 года назад:

- Для коммерческих МФО — порядка 70% заемщиков

- Для государственных МФО — порядка 75% заемщиков

При этом доля займов, выданных начинающим предпринимателям коммерческими МФО (до 6 месяцев), выросла на 11%.

Влияние кредитной истории

Как государственные, так и коммерческие МФО во большинстве случаях готовы выдать деньги заемщикам без кредитной истории (91% государственных и 54% коммерческих компаний). Есть шанс и у предпринимателей с испорченной кредитной историей. Таким клиентам готовы одобрить заявку 32% государственных и 39% коммерческих микрофинансовых организаций.

Также в государственных и коммерческих МФО могут получить деньги заемщики, которым отказали в банках (44% государственных и 29% коммерческих компаний).

Кредитная история заемщиков на 30.06.2021, %

По оценке микрофинансовых организаций платежная дисциплина заемщиков в период пандемии не изменилась.

Представители малого и среднего бизнеса берут больше займов, но количество просрочек по ним при этом не увеличивается. Он сохранился на уровне предыдущего квартала (6,1%).

Процентные ставки и сроки займов для бизнеса

Большинство коммерческих микрофинансовых компаний (76%) отмечают, что в связи с пандемией средняя сумма займа уменьшилась либо не изменилась. Средний срок займа остался прежним. Чаще всего займы берут на период до полугода.

Средний размер годовой ставки начинается от 20% годовых. Также ставка может фиксироваться из расчета на день. Особенно если займ выдается на срок до месяца.

Каналы выдачи

Большинство государственных МФО выдают займы в своих подразделениях. Небольшая часть компаний (6%) использует центры поддержки предпринимательства в регионах. Это позволяет реализовывать займы в местности, где нет офисов МФО.

Коммерческие МФО располагают более широким набором инструментов выдачи займов. В подразделениях МФО (42%), через сайты (31%), остальная часть реализуется через агентов (23%) и офисы партнеров (4%).

еКапуста

еКапуста Займер

Займер MoneyMan

MoneyMan Сбербанк

Сбербанк ВТБ

ВТБ Альфа Банк

Альфа Банк Курс доллара (USD)

Курс доллара (USD) Курс евро (EUR)

Курс евро (EUR) Курс юаня (CNY)

Курс юаня (CNY) Курс фунта (GBP)

Курс фунта (GBP) Курс лиры (TRY)

Курс лиры (TRY) Курс тенге (KZT)

Курс тенге (KZT) МТС Банк

МТС Банк Точка

Точка Тинькофф

Тинькофф